個人事業主と法人とで計上する経費の範囲が異なるの?

問題の所在

個人事業主も法人も、特に一人会社では実態は殆ど変わらないので、経費の範囲も同じかと思ったら、違ったので、備忘メモ。

結論

個人事業主は、家事関連費は、原則は、経費にできない!

(しかし、家事上の経費に関連する経費(家事関連費)のうち、事業所得を生ずべき業務の遂行上必要である部分を明らかに区分できる場合には、その部分に相当する経費の金額を必要経費として計上することが可能、ということ)

理由

以下の記事が参考になる;

個人事業主は法人化することで経費計上できる範囲が拡大する 2024.09.17 11:03

(以下、一部抜粋)

経費として認められる費用

個人事業主は、事業収入を得るために直接要した費用を必要経費として計上することができます。

必要経費に該当する主な費用は下記の通りで、収入を得るために直接必要だった支出であれば経費計上が可能です。

<経費にできる主な費用>

- 売上原価

- 給与、賃金

- 地代、家賃

- 減価償却費

- 水道光熱費

- 通信費

- 接待交際費

- 修繕費

- 消耗品費など

経費に計上できない費用

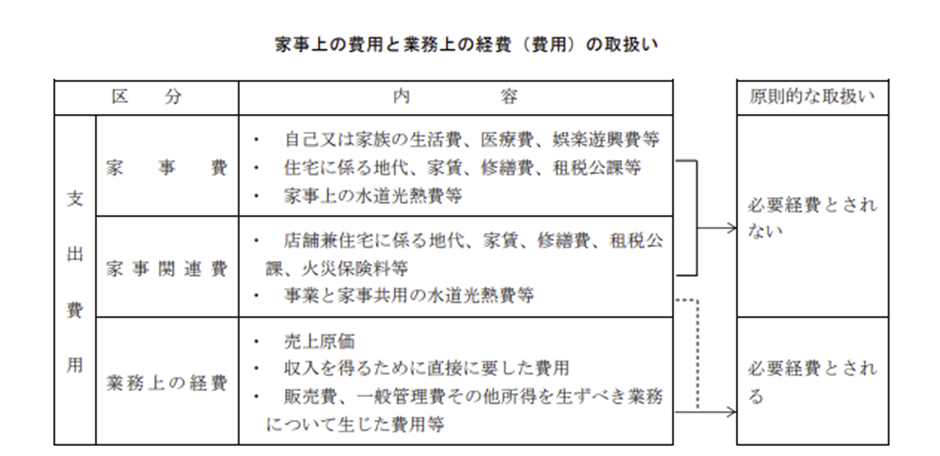

個人事業主は、家事上の費用を経費として計上することはできません。

「家事上の費用」とは、プライベートで支出したものをいい、食費やプライベートでの旅行費用などが家事上の経費に該当します。

しかし、家事上の経費に関連する経費(家事関連費)のうち、事業所得を生ずべき業務の遂行上必要である部分を明らかに区分できる場合には、その部分に相当する経費の金額を必要経費として計上することが可能です。

そのため、仕事とプライベートで使用している備品等については、仕事として使用する部分を明確にすることが求められます。

出所:税大講本 所得税法(令和6年度版)(国税庁)

https://www.nta.go.jp/about/organization/ntc/kohon/syotoku/pdf/all.pdf

詳細はこちらも参照 【弊所コラム】交際費等の飲食費判定の基準額引き上げ

家事関連費は税務調査で指摘されやすい

家事関連費を経費計上している場合、仕事に対応する部分のみを経費として計上しているかチェックされます。

按分割合と実態が相違していれば経費計上が否認されますし、按分した根拠を示すことができない場合も、経費計上が否認されるので注意が必要です。

家事関連費の按分割合は合理的な方法で算出しなければならず、支出の種類等によって合理的な方法は異なります。

たとえば、自動車を平日は仕事、土日はプライベートの目的で利用している場合、自動車にかかる支出に7分の5(平日5:土日2)を乗じた額を経費にするなどの方法があります。

法人が個人事業主よりも経費に計上できるが広い理由

法人と個人事業主では、対象となる税金(法人税、所得税など)の種類が違うため、経費計上を判断する法令や法令解釈通達が異なります。

法人は利益を出すための組織であるため、法人の支出は基本的に事業収入を得るための費用に該当しますので、個人事業主よりも経費にできる範囲が必要です。

例外的に経費として認められない支出もありますが、法人は個人事業主のようなプライベートはないので、支出の按分計算も不要です。

個人事業主が法人化することで経費計上できる費用

個人事業主が法人化(法人成り)した場合、次のような支出を経費計上できるようになります。

福利厚生費

福利厚生は、会社が従業員や家族に提供する給与以外の報酬をいい、会社が従業員等の福利厚生のために生じる支出は経費にできます。

福利厚生には健康保険や雇用保険などの「法定福利厚生」と、レクリエーションや子育て・介護などの「法定外福利厚生」があり、どちらの福利厚生にかかる費用も原則福利厚生費として扱われます。

個人事業主がプライベートで旅行した際の費用は経費になりませんが、法人が従業員レクリエーション旅行に際して支出した費用は、原則経費にすることが可能です。

なお、役員だけで行う旅行や、取引先を接待する目的の旅行などは福利厚生費に該当しませんのでご注意ください。

車両関連費

車両関連費は車両を使用・維持管理するための費用をいい、ガソリン代や車検費用、自動車税等が含まれます。

個人事業主が個人名義の車両をプライベートでも使用している場合、仕事として利用している部分のみが経費となります。

プライベートで使用する比率が高いと経費にできる割合が小さくなりますし、税務調査では按分した割合の根拠を求められます。

一方、法人名義の車両については、役員がプライベートでのみ使用しているケースなどを除き、車両に関連する費用を原則すべて経費にすることが可能です。

出張旅費

個人事業主が出張した場合、プライベートによる支出とみなされた部分は経費から除外しなければなりません。

それに対し、法人が従業員等に支給する出張旅費は原則経費として計上できますし、出張旅費を受け取った従業員等に対して所得税が課されることもありません。

法人が出張旅費を経費計上する際には、出張旅費規定を作成することが求められます。

出張旅費規定は、出張に際して発生する交通費や宿泊費、日当などの取扱いを定めた規定です。

支給額が不当に高い場合については、経費計上が否認されるだけでなく、受け取った従業員等は給与所得として所得税が課される可能性があります。

家賃・社宅

個人事業主は、自宅の家賃を経費にすることはできません。

自宅を店舗兼住宅として利用している場合には、店舗に該当する部分のみを経費として計上し、水道光熱費等は面積等で按分することになります。

一方、法人化した場合には、社宅として利用することで一定割合を経費にできます。

ただし、役員の個人名で契約した物件は社宅としては認められないため、法人化する際は契約する名義に注意してください。

退職金

個人事業主は退職の概念がないため、廃業時に退職金を支払うことはありませんが、法人化すれば、役員や従業員が退職する際に退職金を支払うことができます。

法人が支払った退職金は不当に高額なケースを除き、原則損金計上が可能です。

退職金を受け取った役員や従業員は、退職所得として税金の計算をするため、法人と役員・従業員の双方で節税効果が期待できます。

また、退職金の支払いに備えて保険に加入している場合、その保険料も経費にできるため、退職金を準備する手段として保険を活用するのも選択肢です。

https://www.mof.go.jp/tax_policy/publication/brochure/zeisei24.html

=================

補足

結論の()があるから、挙証責任は(課税当局側ではなく)申告者側にある、ということ。

なお、上の理由の引用記事を読んだあとに、以下の国税庁の解説記事を読むと理解しやすい:

No.2210 必要経費の知識

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2210.htm

■