当事務所用)【2024/8/25訂正】令和6年4月改正税務権限代理証書の記載のポイントは?

問題の所在

税務権限代理証書の様式が改正され、令和6年4月1日以降、新様式になる。

https://www.nta.go.jp/law/tsutatsu/kobetsu/zeirishi/2204xx/01.htm

(このうち、新様式自体のリンクは以下)

https://www.nta.go.jp/law/tsutatsu/kobetsu/zeirishi/2204xx/pdf/01.pdf

↓

改正点のうち、追加された以下の大区分

2 税務代理の対象となる書類の受領に関する事項

3 その他の事項

委任状

の記載の仕方が問題となる。

なお上の2つ目の新様式のリンク先のpdfの2枚目に記載要領があるが(下の画像)、欄外の5までは従来を踏襲するないようなので特段の検討は不要なため、それ以降について整理する。

★なお実際の作成は、JDLの税務権限代理証書アプリで容易に作成できるので、考え方の整理のみ:

結論と理由

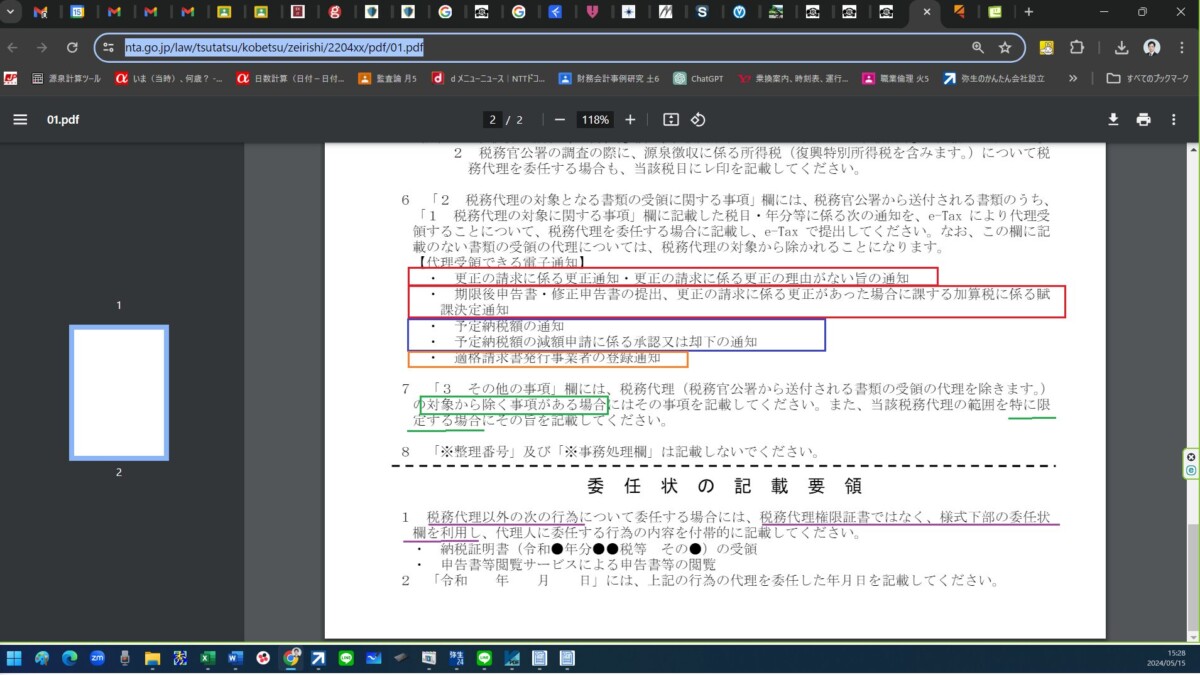

以下の図の、各色の枠線ごとに:

1)記載する

赤枠線の2つ

(∵税務署→顧問先様→当事務所、とくるものが、記載により、税務署→当事務所とダイレクトに受領できるので)

【2024/8/25追記】記載しない!なぜならば、e-tax(受信ボックス)でのやり取りのみになる=顧問先へ紙の郵送がなくなってしまうため!

根拠:東北税理士会 全国統一研修会 税務調査手続のポイント 香川大学法学部教授・税理士 青木丈 の口頭解説 ★ここでは事実のみであり、上の判断は当事務所による。

2)記載しない

・青枠線(∵記載してしまうと、税務署→当事務所→顧問先様、となり、手間が増えるだけのため)

・オレンジ枠線(∵これが意味があるのは、「現在、免税事業者で今後、インボイス登録する可能性がある事業者」だけで、まず該当しない

・みどり下線

・むらさき下線(以下の補足参照)

補足

むらさき下線部分については、

・「納税証明書の受領」は、過去の申告書控えを保存済のため、まず不要。

・2つめの紫色下線の「税務権限代理証書ではなく、様式下部の委任状欄を利用し」とは、どういう意味?

【2024/8/25追記】従来は、税務権限代理証書を作っても、委任状はマストだったそう! それが要らなくなるので、税理士実務的には結構助かるそう。

根拠:東北税理士会 全国統一研修会 税務調査手続のポイント 香川大学法学部教授・税理士 青木丈 の口頭解説

■