見込み納付とは?

問題の所在

見込み納付自体はさすがに承知しているが、その周辺の段取りも合わせて整理した備忘メモ。

結論

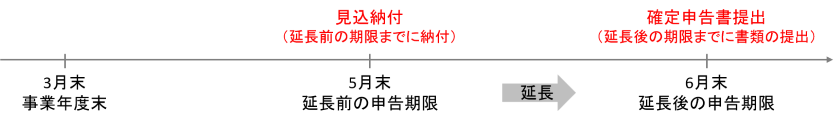

基本の法人税についてのみ解説しているが、図がわかりやすい:

法人税の確定申告期限の延長と見込納付とは?定時総会を2カ月以内に招集できない場合

(以下、一部抜粋)

第七十四条

内国法人は、各事業年度終了の日の翌日から二月以内に、税務署長に対し、確定した決算に基づき次に掲げる事項を記載した申告書を提出しなければならない。法人税法

ところが確定決算主義で問題になるのが法人税の確定申告期限が原則として期末から2カ月以内とされているのに対して、会計監査などの理由によって確定申告期限までに決算の確定が間に合わないケースがあるということです。

例えば3月末決算の株式会社の確定申告期限は原則として5月末ですが、定時株主総会が6月まで招集されない常況にある場合には期限までに法人税の確定申告ができない事態に陥ります(連結子法人が多数に上るなどその他の理由で期限までに確定申告ができない場合もあります)。

確定申告期限の延長

このようなことから法人税では一定の要件を満たす場合には、確定申告書の提出期限の延長を申請することがで認められています。例えば3月末決算で定時株主総会が6月中に行われる会社について、1カ月間の延長が承認(5月末→6月末)されれば、延長された確定申告期限までには確定申告できるというわけです。

ただし、ここで気を付けなければならないのが利子税(令和2年の利子税は年1.6%)の存在です。確定申告期限が延長されるということは延長後の期限までに確定申告と納税を済ませれば良いということではあるのですが、タダで延長を認めてもらえるわけではなく、延長されている期間については利子に相当する利子税が課税されるからです。

見込納付で利子税を回避

昨今の低金利の影響で利子税の率も非常に低く抑えられてはいますが、それでも不要な税金の納付は避けたいものです。そこでよく行われてのが「見込納付」と言われる方法で、確定申告書の提出については延長後の期限に提出するものの、納税については期末から2カ月以内に済ませてしまうというものです。

例えば3月末決算の株式会社で定時株主総会が6月になるため、確定申告期限が1カ月延長されている場合であっても、納税については「見込み額を5月末までに納付」してしまい、確定申告書は延長後の期限である6月末までに提出するという方法です。利子税は納税が遅くなることに対して課される税金ですので、たとえ確定申告書の提出が6月末であったとしても、税金の納付が5月末に完了していれば課税されないというわけです。

なお、5月末の見込納付額は「見込み額」ですので、6月の確定申告額と異なってしまうこともあります。この場合はその差額を追加で納付又は還付請求することになります(追加納付額がある場合には追加納付額に対して利子税が課税されます)。

===========================

↓

「期限内申告であれば、電子申告した際の受信確認を活用してダイレクト納付ができるが、申告期限の延長の場合、その申告書を送信前なため、受信確認が手元にないので、ダイレクト納付もできないのでは?」と思ってしまうが、それは国税庁も承知していて、以下の解説がある:

法人税の申告期限を延長している場合、電子申告をする前に見込税額の電子納税(予納)をするにはどうしたらいいですか。

(以下、一部抜粋)

納付情報登録を行うことにより、見込税額の電子納税が可能となります。

納付情報登録を行うことにより、見込税額の電子納税が可能となります。

この場合、納付情報登録依頼作成時の「申告区分」欄は「予納」を選択して下さい。

- (注) 申告書を提出した後に差額分を追加納付する場合も、差額分について納付情報登録を行うことで、差額分の電子納税が可能となります。

この場合、納付情報登録依頼作成時の「申告区分」欄は「確定申告」を選択して下さい。 - ※ 納付情報登録依頼の作成の詳細については、登録方式による納税手続をご覧ください。

====================

理由

特記事項なし

補足

特記事項なし

■