【2024/1/21訂正】別表五(二)の「その他」ー「損金不算入のもの」で源泉所得税を記入するのはどんなとき?

問題の所在

銀行預金の受取利息や、出資金の受取配当金にかかる源泉所得税は所得税のため、法人税の税額計算の中で控除される仕組みである。

それに関し、別表5(2)の「その他」の表の、

上)「その他 ー 損金算入のもの」

下)「その他 ー 損金不算入のもの」

の両方に、源泉所得税が例示されることが多い。

この上)と下)とがたまに混同することがあるので、整理しての備忘メモ。

結論

納税が生じないとき。(=当期に赤字か、過去の繰越欠損金があるとき)

★法人税額から源泉所得税分を控除する場合には、別表五(二)には記載せず、別表一に記載する。

下)→ 所得税分を税額控除

上)→ 所得税分を(税額控除せず)→当然に損金算入

理由

源泉所得税の、法人税法上の扱いは、

① 法人税の納税額(本税)から控除(←これが一番理論的)

② 損金として処理してよい

のいずれかが選択できるが、通常、①の方がトクなのでそうする。それを計算するのが、別表六(一)。

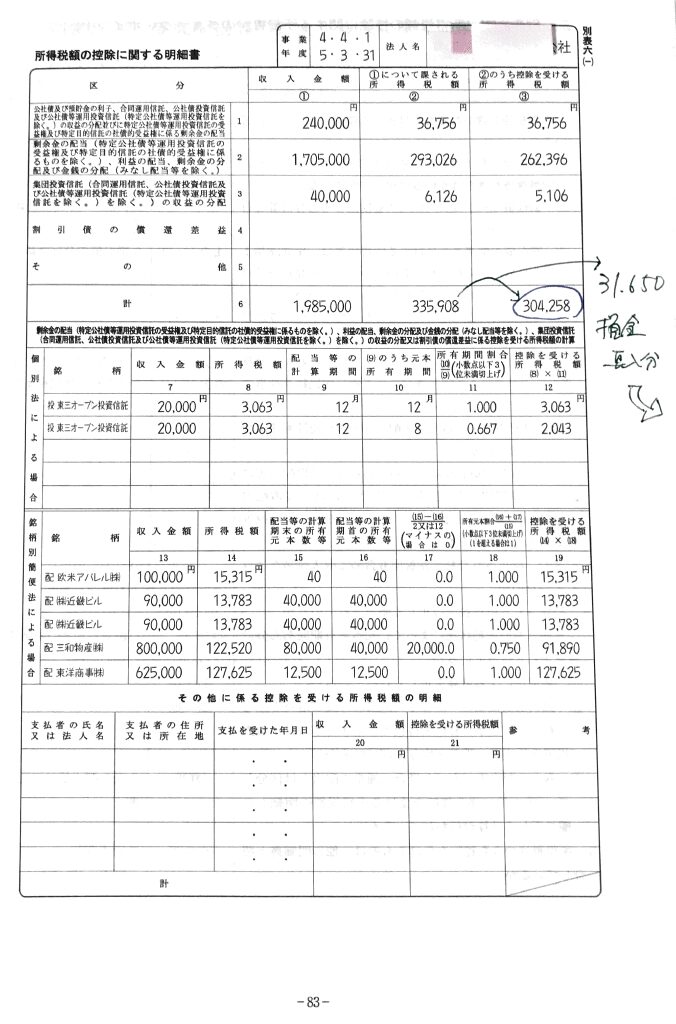

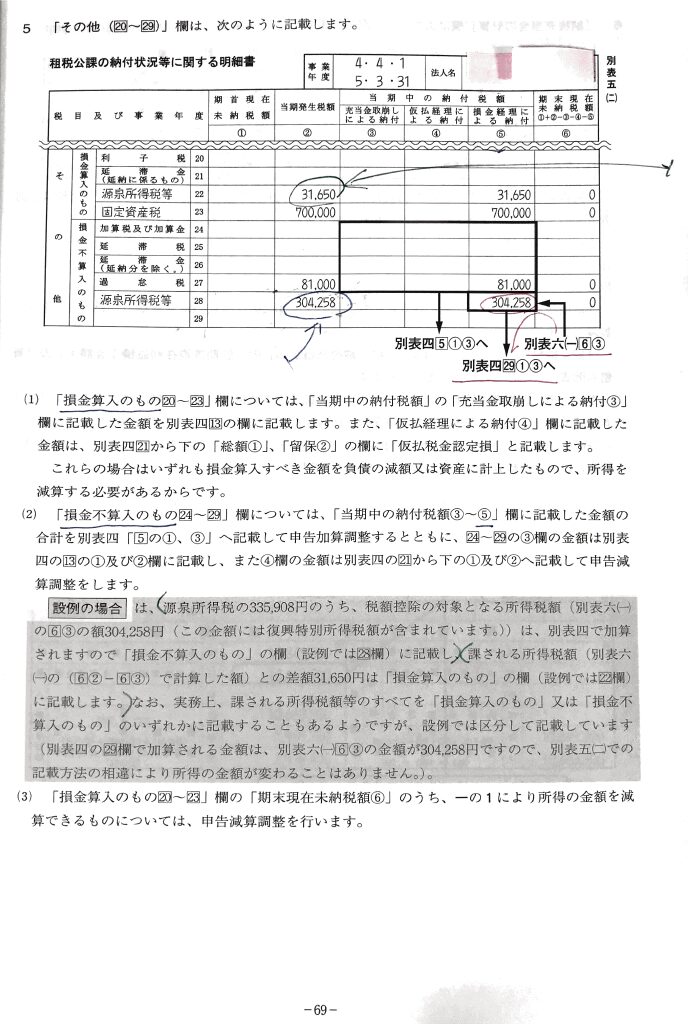

→ 以下、令和4年版 法人税申告書の作り方(監修者 宮口定雄、著者 佐藤裕之、前川武政、西川晃平)のp69、p83引用)

▼

例えば納税がある場合

・法人税の納税額(例1000)から源泉所得税(例 2円)が控除され、

・端数調整(例 1000ー2=9998→9990)を経て、

・法人税に引き直された納税額が確定し(例 9900)、納税する。

★上の2円は法人税額の計算に取り込まれるので、翌期に2円だけが還付され入金されることはない。

例えば納税がない場合(例 過去の繰欠があるためやそもそも当期赤字で、当期の課税所得がゼロ)

・源泉所得税(例 2円)がそのまま還付される。

補足

この点に関し、JDL IBEXクラウド組曲Major 法人税確定申告書システムでは、別表四、別表一、へのリンクは、別表6(1)から飛ばす構造になっている。

そのため、別表5(2)の「その他 - 損金不算入のもの」で源泉所得税を記入しない(し忘れる)でも、税金計算は正しくなる。 (^^)

■