F社様用)リース取引に頭金がある場合の税務会計上の処理は?

問題の所在

以下の事例:

・個人事業主の建設業のお客様。

・ローンでハイエースを保有しているが、エンジンの不調になったので買い替えたいため、メインバンクの横浜銀行に相談した。

・横浜銀行では、アルファードの購入資金を借り済(銀行からは貸し済)であること、前期の決算書の最終利益が(節税的な決算だったので少額の利益だったこと等で、体よく断られた ☹️

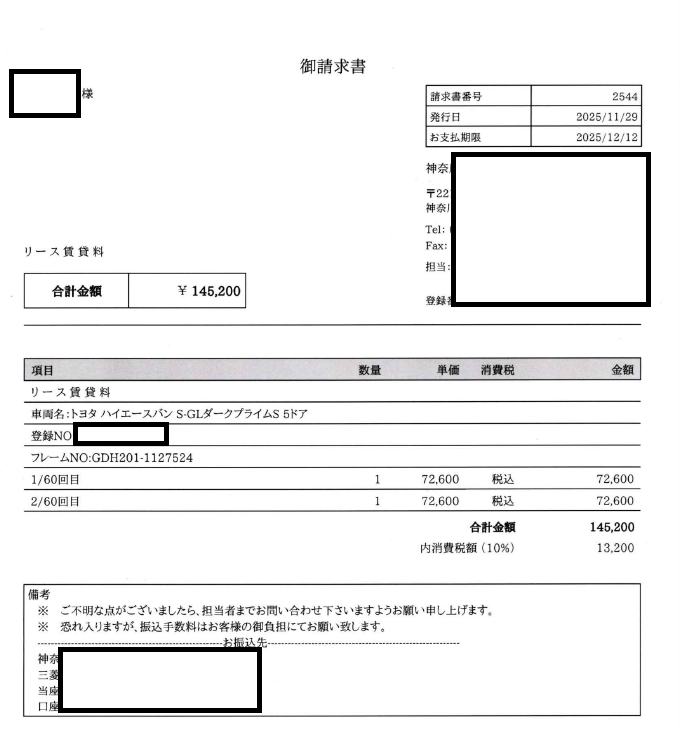

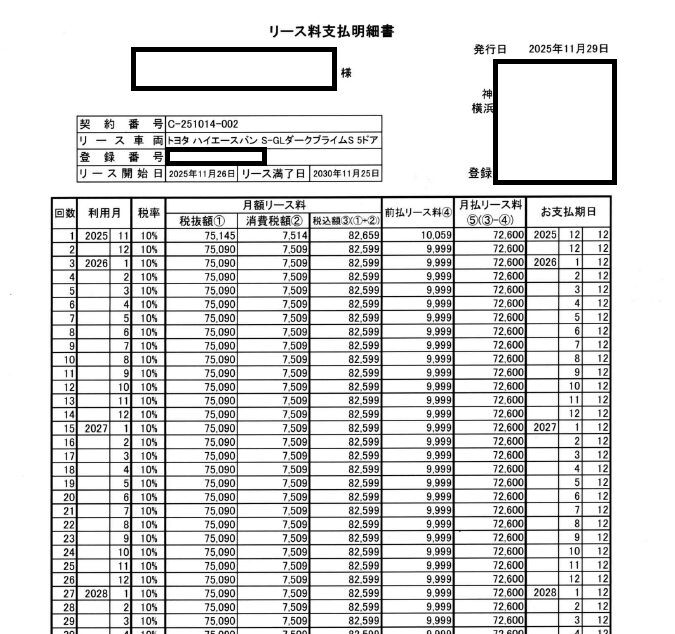

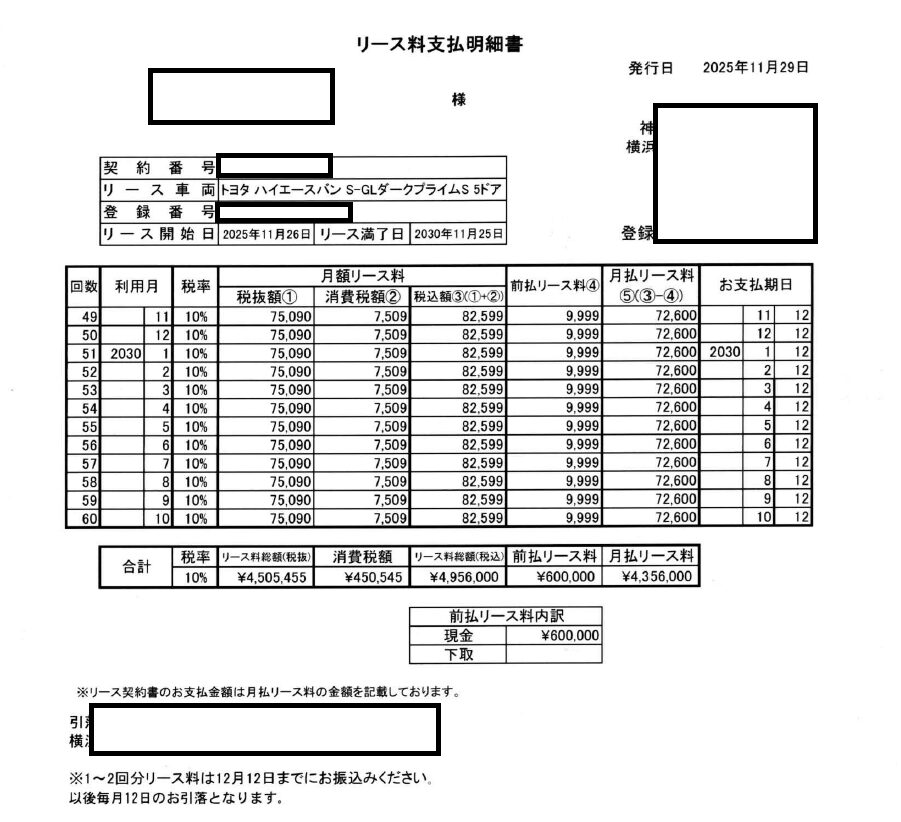

・そこでお客様がローン会社を探し、現在のハイエースを「下取り」し、ローンを組んだが、旧ハイエースの下取り価額は先に入金され、手付金9万円の支払いや、その最初の支払いで60万円を前払いされていた。明細等は以下:

+

+

↓

中小企業の税務会計でのリース会計は、賃借料処理が許容されているが、この頭金はどうなる?

オンバラ処理はしたくないが、、、、、、

結論

・頭金分60万円は、長期前払費用a/cで計上し、リース期間に渡り償却する。

・毎月のリース料は、いつもの賃借料a/cで費用処理でOK。

理由

以下の記事が網羅的で参考になる:

所有権移転外リースの頭金がある場合の処理について

https://www.zeiri4.com/c_1032/c_1033/q_58753/

(以下、一部抜粋)

個人の確定申告の場合は法人のような申告書上の調整ができないため、賃貸借取引に準じて会計処理を行いたいということであれば、月々のリース料を「リース料」などの科目で処理しすると同時に、リース料頭金は長期前払費用としてリース期間で月割り償却(減価償却費またはリース料で計上)をすることとなります。そうすれば税法上で定められているリース期間定額法と同様の結果となるので大きな問題にはならないと思われます。

===============

補足

所有権移転外ファイナンスリース

■