F様用)個人年金保険の課税関係は?

問題の所在

以下の事例:

・社長の奥様が契約者で、息子を受取人に、明治安田生命保険の 10年確定年金定額型 保険に加入。

・10年間で、毎年一定額を受け取る。

・そうしたら、6月に生命保険会社から、支払証明書【税務申告用】 が到着し、びっくり!

・保険会社の担当者から今になって、「いやー、契約者と受取人を同じにすればよかったですね」という詐欺みたいなコメントを受けつつ、どうしたものかと。。。。

→ まず、どういう話なのかから確認した際の備忘メモ。

結論

以下の通り:

・年金保険とは、要は、一括や年ごとに、年金のように支給する保険。

・契約者と受取人が同じ場合もある(自分の保険)し、契約者と別の人(例 夫から妻、母から息子)へ払う場合もある、そりゃ保険だから。

・以上の場合に、「支給する→所得」、「別の人に渡す→贈与」という面が生じうるので、課税関係が生じうる。

・旧相続税法と新相続税法で計算が分かれる点に留意。

↓

ここでは、「毎年、渡す」「別の人へ渡す」「生前に渡す」「有期10年」の条件の場合に、受取人に、

1)初年度は、贈与税の対象になる。

2)2年目から10年目までは、「雑所得」の対象になる。

理由

以下の記事が参考になる(なお、全体として網羅的でわかりやすいが、上の事例にヒットする部分を引用):

個人年金保険にかかる税金を徹底解説!年金の受取方法や契約形態による違いをおさえよう!

https://www.manulife.co.jp/ja/individual/about/insight/column/article/column119.html

(以下、一部抜粋)

個人年金保険にかかる税金は3種類

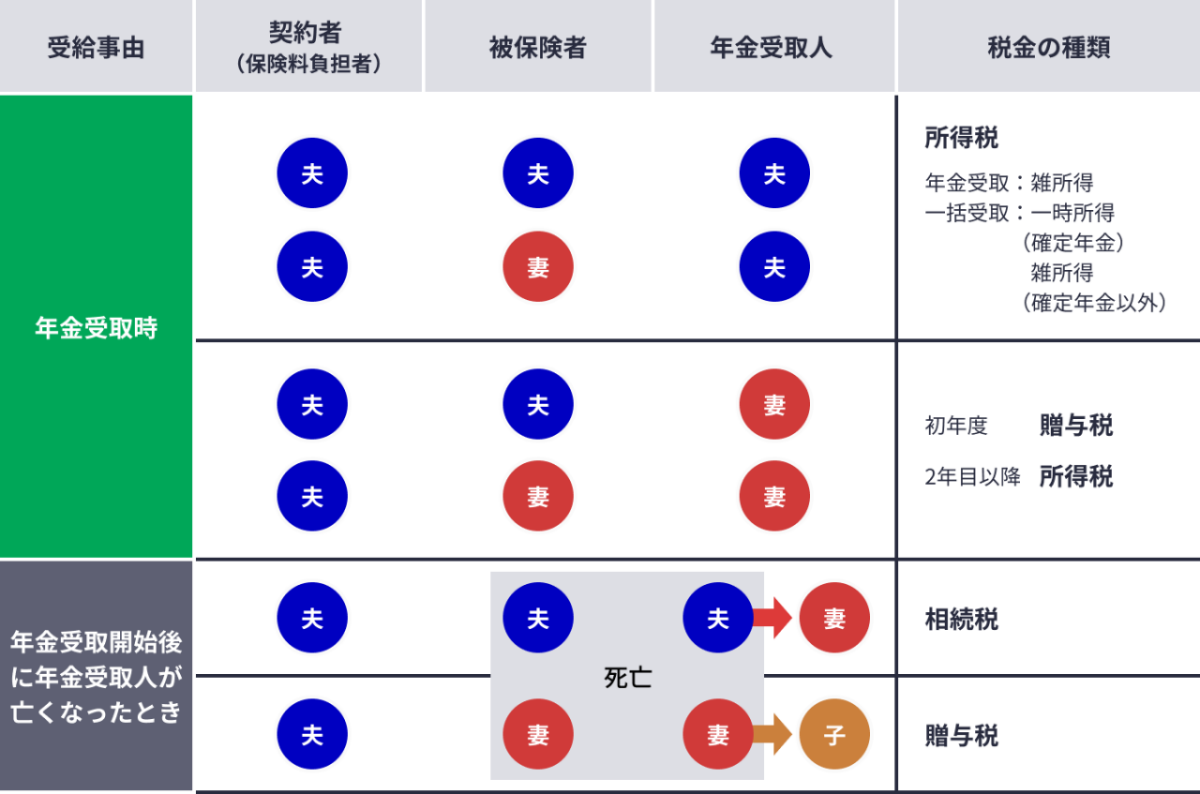

個人年金保険の年金を受け取るときにかかる税金は3種類あり、次のとおり契約形態によってかかる税金の種類が変わります。

個人年金保険にかかる税金の種類

・契約者と年金受取人が同じで、年金を毎年受け取る場合、所得税がかかる

所得税には対象となる所得が10種類ありますが、毎年年金として受け取った年金は雑所得として取り扱われます。なお、雑所得は所得税のみでなく、住民税も課税されます。

・契約者と年金受取人が同じで、一括で受け取る場合も所得税がかかる

年金を一括で受け取る場合も所得税の課税対象になりますが、年金受取人が確定年金を一括で受け取る場合は、10種類の所得のうち一時所得として取り扱われます。また、年金受取人が保証期間付終身年金を一括で受け取る場合には、雑所得の課税となります。なお、これらの一時所得や雑所得は所得税のみでなく、住民税も課税されます。

・契約者と年金受取人が別の場合は、初年度は贈与税がかかる

受け取りを開始した初年度は年金受給権の評価額が贈与税の課税対象になり、2年目以降は毎年の年金が雑所得として所得税の課税対象になります。

・遺族が引き継いで年金を受け取る場合は、相続税と贈与税に分かれる

契約者と被保険者が同一で、本人の死後にその遺族が年金を引き継いで受け取る場合は、年金受給権の評価額が相続税の課税対象になります。一方で、契約者と被保険者が別で、被保険者の死後に契約者以外の遺族が年金を引き継いで受け取る場合は、年金受給権の評価額が贈与税の課税対象になります。年金の引継ぎから2年目以降は、いずれの場合も毎年の年金が所得税の対象になります。

なお、上記は契約者=保険料負担者の場合の取り扱いです。税制上は実際に保険料を負担した人を契約者とみなします。保険契約における契約者と実際に保険料を負担している人が異なる場合(契約上は妻が契約者であるが、実際には夫が保険料を負担しているケースなど)は注意が必要です。

かかる税金はいくら?シミュレーションしてみる

個人年金保険を受け取ると、税金はどのように計算され、いくらぐらいかかるのでしょうか。以下の条件でパターン別に試算してみましょう。

【シミュレーションの条件】

加入年齢 :30歳

払込期間 :60歳まで(30年間)

月額保険料 :5万円/月

払込保険料総額 :1,800万円

年金受取期間 :10年確定年金

年金の受取額 :年額189万円×10年間(総額1,890万円)

一括の受取額 :1872万円

※ 上記は年金の受取率を105%、一括の受取率を104%と仮定した場合であり、年金および一括の受取額は一例となります。取扱概要は取扱保険会社によって異なります。

・契約者と年金受取人が同じで年金で受け取る場合

受け取った年金は雑所得として所得税、および住民税の課税対象になります。雑所得の課税対象と計算例は次のとおりです。

雑所得=総収入金額-必要経費*1

*1 必要経費の計算式:年金受取額(年額)×(払込保険料の合計額/年金の総支給見込額)

この場合、必要経費は189万円×(1,800万円/1,890万円)*2=181.44万円となります。したがって雑所得の金額は「189万円-181.44万円=7.56万円」となり、受取期間中は毎年、課税対象になります。なお、雑所得は総合課税となるため、その他の所得と合算した金額で税率が決まります。

*2 1,800万円/1,890万円=0.952…となりますが、必要経費の割合は小数第3位以下切り上げるため、0.96として計算しています。

・契約者と年金受取人が同じで一括で受け取る場合

年金受取人が、確定年金を一括で受け取る場合は一時所得として所得税の課税対象になります。この場合、受け取った年金の一時金額から払い込んだ保険料を差し引き、さらに特別控除額50万円を差し引いた金額が一時所得となります。そして、その一時所得額の2分の1が課税対象になります。

一時所得=総収入金額-収入を得るために支出した金額-特別控除額(50万円)

※ 課税対象になるのは一時所得額を1/2にした金額

この場合、一時所得の金額は1,872万円-1,800万円-50万円=22万円となります。そして実際に課税対象となるのはその2分の1にあたる11万円となります。この場合も総合課税となり、その他の所得と合算した金額で税率が決まりますが、一括で受け取るので税金がかかるのは1年(1回)のみです。

・契約者と年金受取人が違う場合

受け取りを開始した初年度は贈与税の課税対象になり、2年目以降は雑所得として所得税の課税対象になります。贈与税の課税価格は次の式で計算します。

贈与税の課税価格=年金受給権評価額*3-基礎控除額(110万円)

*3 解約返戻金、一時金の金額、予定利率などをもとに算出した金額のうち多い額

仮に年金受給権評価額が1,872万円であったとすると、贈与税の課税価格は1,872万円-110万円=1,762万円となります。税率は課税価格によって段階的に決まっており、課税価格が1,500万円超3,000万円以下の場合は50%(控除額250万円)です。したがって贈与税は1,762万円×50%-250万円=631万円となります。

2年目以降の雑所得については、課税部分の年金額から払い込んだ保険料の金額を控除し、毎年課税部分が階段状に増加してく方法により計算します。初年度の贈与税は高額になる場合があるので、契約者と異なる人(配偶者や子など)を年金受取人にする場合は注意が必要です。

以上のように契約者と年金受取人が誰であるかによって、かかる税金の種類が変わります。特に契約者と年金受取人が異なると、受取りを開始した初年度に贈与税の課税対象になる点には注意が必要です。贈与税課税になると、年金額が同じでも所得税課税の場合よりも多く税金を納めることになるため、基本的には契約者=年金受取人にしておいた方がよいでしょう。

なお、契約の途中で年金受取人を変更することもできます。当初は契約者=夫、年金受取人=妻としていた契約であっても、途中で年金受取人=夫に変更することができます。

======================

補足

基本としては、以下の記事が参考になる(が、所得税だけで贈与税は無記載なのが残念);

No.1620 相続等により取得した年金受給権に係る生命保険契約等に基づく年金の課税関係

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1620.htm

(以下、一部抜粋)

[令和6年4月1日現在法令等]

対象税目

所得税

概要

生命保険契約や損害保険契約等に基づく年金受給権を相続、遺贈または贈与(以下「相続等」といいます。)により取得し、年金の支払を受けている方の、その支払を受ける年金に係る雑所得の計算は、年金の収入金額を非課税部分と課税部分に振り分けた上で計算をします。

対象者または対象物

対象となる方は、次の1から3のいずれかに該当する方で、保険契約等に係る保険料の負担者でない方です。

1 死亡保険金を年金形式で受給している方

2 学資保険の保険契約者がお亡くなりになったことに伴い、養育年金を受給している方

3 個人年金保険契約に基づく年金を受給している方

(注1)相続等により取得した生命保険契約や損害保険契約等に係る年金の受給権は、相続税や贈与税の課税対象となっていますが、実際に相続税や贈与税の納税額が生じなかった方も対象となります。

(注2)相続等により取得した年金受給権に係る生命保険契約等に基づく年金の受給開始日以前に、年金給付の総額に代えて一時金で支払を受けた場合、所得税は非課税となります(所基通9-18)。

(注3)国民年金、厚生年金、共済年金などの遺族年金は非課税とされています(国民年金法25、厚生年金保険法41②ほか)。

計算方法・計算式

支払を受けた年金について、年金支給初年は全額非課税、2年目以降は課税部分が階段状に増加していく方法により計算します(雑所得の金額は、課税部分の年金収入額から対応する保険料または掛金の額を控除して計算します。)。具体的な計算方法は、その年金が、旧相続税法対象年金か、新相続税法対象年金かに応じて、それぞれ以下のとおりです。

(注)「旧相続税法対象年金」とは、年金に係る権利について所得税法等の一部を改正する法律(平成22年法律第6号)第3条の規定による改正前の相続税法第24条(定期金に関する権利の評価)の規定の適用があるものをいい、「新相続税法対象年金」とは、「旧相続税法対象年金」以外のものをいいます。

課税・非課税部分の振り分け(旧相続税法対象年金)

(計算例)支払期間10年の確定年金(旧相続税法対象年金)を相続した方の支払年数5年目の所得金額の計算のイメージ

(年100万円定額払い、保険料総額200万円の場合)

課税・非課税部分の振り分け(新相続税法対象年金)

※1 課税部分の金額 = 支払金額 × 課税割合

課税割合は、相続税評価割合に応じ、それぞれ次のとおりです。

<算式>相続税評価割合 = 相続税評価額 ÷ 年金の支払総額または支払総額見込額

| 相続税評価割合 | 課税割合 | 相続税評価割合 | 課税割合 | 相続税評価割合 | 課税割合 |

|---|---|---|---|---|---|

| 50%超 55%以下 | 45% | 75%超 80%以下 | 20% | 92%超 95%以下 | 5% |

| 55%超 60%以下 | 40% | 80%超 83%以下 | 17% | 95%超 98%以下 | 2% |

| 60%超 65%以下 | 35% | 83%超 86%以下 | 14% | 98%超 | 0 |

| 65%超 70%以下 | 30% | 86%超 89%以下 | 11% | – | – |

| 70%超 75%以下 | 25% | 89%超 92%以下 | 8% | – | – |

相続税評価割合が50パーセント以下の場合の計算方法については、税務署にお問合せください。

※2 課税単位数 = 残存期間年数 × (残存期間年数 - 1年) ÷ 2

(計算例)支払期間10年の確定年金(新相続税法対象年金)を相続した方の支払年数6年目の所得金額の計算イメージ

(年100万円定額払い、保険料総額200万円、新相続税法による評価額900万円の場合)

根拠法令等

所法35、所令185、186

=================

■