当事務所用)【2025/7/7時点】当事務所の顧問先様での出張日当は、@5千円? @1~2万円?

問題の所在

中小企業の節税手法として流布している、出張手当に関し、(社長の)出張日当(出張手当)の単価の水準には、大きく以下の2説がある:

1)@5千円 説

出張手当については、まず所得税基本通達の決まりは以下の通り:

https://www.nta.go.jp/law/tsutatsu/kihon/shotoku/02/02.htm#a-02

(以下、一部抜粋。なお赤太字は引用者加筆:)

〔旅費(第4号関係)〕

(非課税とされる旅費の範囲)

9-3 法第9条第1項第4号の規定により非課税とされる金品は、同号に規定する旅行をした者に対して使用者等からその旅行に必要な運賃、宿泊料、移転料等の支出に充てるものとして支給される金品のうち、その旅行の目的、目的地、行路若しくは期間の長短、宿泊の要否、旅行者の職務内容及び地位等からみて、その旅行に通常必要とされる費用の支出に充てられると認められる範囲内の金品をいうのであるが、当該範囲内の金品に該当するかどうかの判定に当たっては、次に掲げる事項を勘案するものとする。(平23課個2-33、課法9-9、課審4-46改正)

(1) その支給額が、その支給をする使用者等の役員及び使用人の全てを通じて適正なバランスが保たれている基準によって計算されたものであるかどうか。

(2) その支給額が、その支給をする使用者等と同業種、同規模の他の使用者等が一般的に支給している金額に照らして相当と認められるものであるかどうか。

=================

↓

上の赤太字について、通常はそんな客観的な目安はないと思ったところ、以下の記事中で引用されている調査結果を引用している記事が散見された。

出張旅費規程を作れば節税できる?メリットと注意点【サンプル付き】

★蛇足だが、この記事中では、出張手当は給与所得に該当すると言っているが、、、、(以下、自粛)

(以下、一部抜粋)

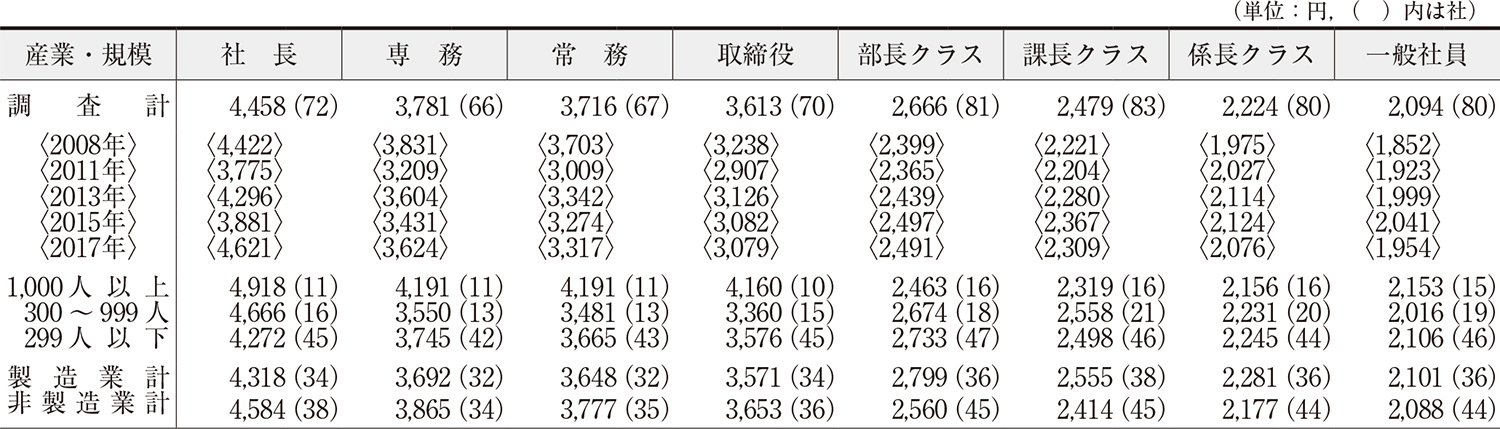

参考:産労総合研究所 2019年度国内・海外出張旅費に関する調査

================

↓

2023年度版は有料配布。無料配布はこの2019年度以前のみ (*^^*))

(以下、一部抜粋)

===========

2)1万~2万円 説

① まず、以下の書籍では、自身が@2万円で運用している旨が記述されている:

↓

② 次に、以下の書籍。

p98からp101で① 上の産業労研究所のデータの存在は認めつつ、

「上記をそのまま中小企業、特に高所得者オーナーに無理にあてはめる必要はありません。当局調査においても当局は、上記資料を参考にしません。当該論点については過大役員給与、過大役員退職慰労金と異なり、判例の蓄積も皆無に等しいため、明確な反論材料もありません」

と指摘されている。

↓

③ 上の解説の主旨を引用している記事は以下:

=============

結論

当事務所の顧問先様を前提としては、@5千円 でいく。

理由

上の①、②は、出張概念を狭義、すなわち、典型的な、「東京⇔大阪間の移動」を前提にして@2万円の許容性を検討されていると推察する。

しかし、当事務所の顧問先では、出張概念を広義、すなわち、上の①の(ご本人の事例紹介ではなくその後の)距離的にはもう少し近くのものを想定する。だとするなら、@2万円はヤリスギな気がするから。

補足

特記事項なし

■