L様用)外国税額控除の、過去に損金処理していた分が、更正の請求の対象になるって?

問題の所在

外国税額控除は、損金処理と税額控除処理が選択できるが、損金処理をしていた場合、それはその時のジャッジなので、更正の請求の対象外と思っていたが、以下の①②の記事をみると、できそうな気もしつつ。。。。

① 外国証券の配当等の外国税額控除

https://www.lan2.jp/acc/acl/bi/index.html?adml=mm254u?id=b-info-1

(以下、一部抜粋)

また、当初の確定申告で外国税額控除の適用を忘れた場合は、法定申告期限から5年以内に「更正の請求」を行うことで、適用を受けることになります。以前は更正の請求の対象外でしたが、平成23年度の税制改正により可能となりました。更正の請求は次の流れで手続きを進めます。

- 更正の請求書(以下、申告書等)を所轄税務署長へ提出

- 税務署で請求内容を調査

- 調査で申告書等の内容が正しいと認められたら更正が適用となる

===================

②

(以下、一部抜粋)

Q4.外国税額控除の申告漏れ・誤りがあった場合は?

外国税額控除の申告漏れや申告内容に誤りがあった場合、修正の申告または更正の請求が可能です。以前は更正の請求の対象外でしたが、平成23年度の税制改正により要件が撤廃され、外国税額控除も対象になりました。

修正の申告または更正の請求は次の流れで行います。

- 修正申告書または更正の請求書(以下、申告書等)を所轄税務署長に提出

- 税務署で内容を調査

- 調査で申告書等の内容が正しいと認められれば、修正または更正が適用される

更正の請求ができる期間は「原則として法定申告期限から5年以内」です。修正の申告の期限は定められていません。

==================

→ 外国税額控除の分を損金経理&損金処理したのは、当初申告要件に引っかかって、その後に更正の請求はできないと考えてしまう。だから上の「外国税額控除の申告漏れや申告内容に誤りがあった場合」には該当しない気がしつつ、、、念のため、確認した際の備忘メモ。

結論

更正の請求の対象だそう!

【2025/9/2追記】

なお、海外取引が投資案件の受取配当金しかない場合には、更正の請求の途中計算で所得が増加する(税額控除の還付分は、法人税分のみ)ので、地方法人税が増加するので、地方法人税の修正申告がセットになる (^^)

以下の記事の補足の背景がうす青色部分参照。

理由

本来、原則は、当初申告で選択した方法を変更するような更正の請求は認められない(当初申告要件)。

しかし、(邪推ですが、難易度が高い税制で、裁判にもたぶんなり、救済目的で?又はこの税制を活用させたい?)限定列挙で一部の税目について、当初申告要件を緩和した。

その際、セットで、控除額の制限がある場合、それも外しておかないといけないので、外した、

という趣旨?

実際の根拠は以下:

1)

2)

国税庁hp ー 刊行物等 ー パンフレット・手引 ー その他 の下から6つ目の、

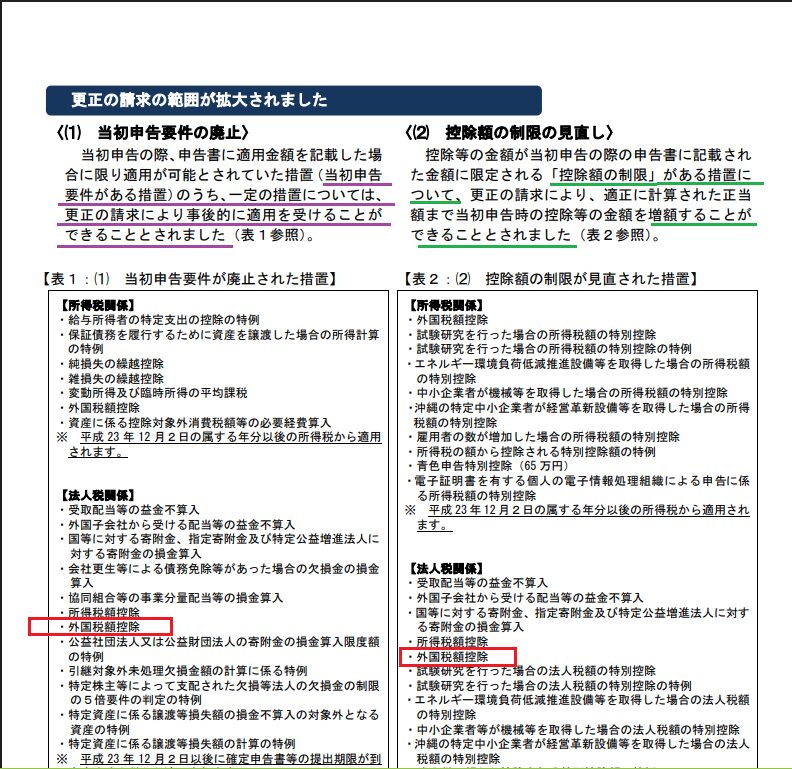

で2枚のpdfの2枚目が以下で、

1)左

要は、外国税額控除の場合には、当初、損金処理していても、税額控除へ変更しての更正の請求が可能になった、

2)右

外国税額控除の場合には、税額計算の過程で「控除額の制限」があるが、上の1)を可能にする都合、こちらの制限も外した:

補足

上の理由は、東京地方税理士会の無料相談室のS税理士に丁寧にご教示いただいた。感謝! m(_ _)m

PS

なお、、、上の問題の所在の①と②、ほとんど一緒 (*^^*) どちらかがパクったのかしら (*^^*)

■