1.【2024年最新版】日本政策金融公庫の創業融資の概要

日本政策金融公庫の創業融資とは、創業時に受けることができる、代表的な融資制度の一つです。

2024年度より、制度内容が大きく変更となりました。最新の情報をお伝えします。

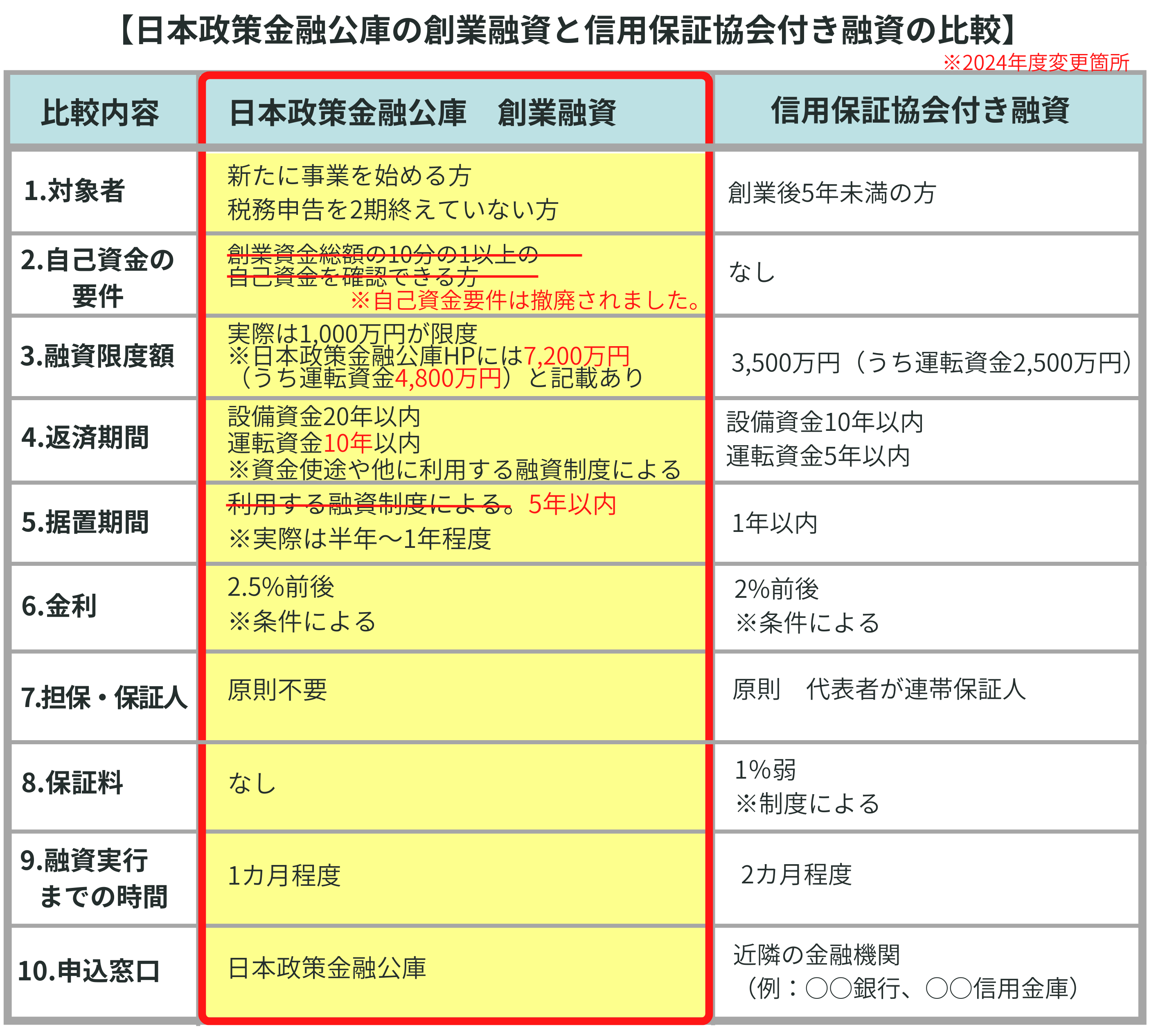

今回は、日本政策金融公庫の創業融資と同様に創業時に検討されることの多い、民間の金融機関が窓口となっている保証協会付き融資と比較して説明していきます。

保証協会付き融資とは、民間の金融機関が窓口となって、創業間もない企業や中小企業、小規模事業者に融資を行う制度で、企業と銀行の間に、信用保証協会という借入を保証してくれる公的機関が入り、銀行の融資を通りやすくするものです。

通常、創業間もない企業や中小企業は、実績や信用がなく、貸し倒れのリスクがあるため、民間の金融機関が直接融資を行ってくれることはほとんどありません。

そこで、信用保証協会が間に入り、「もしも企業が倒産して借入金の返済ができなくなっても、保証協会が代わりに銀行に返済します」という保証を付けることで、銀行側は貸し倒れのリスクを負うことなく、創業間もない企業にも融資をしてくれるようになります。

創業間もない企業や、中小企業が、民間の金融機関に融資の相談に行くと、ほぼ間違いなく保証協会付き融資を勧められます。

【日本政策金融公庫の創業融資と信用保証協会付き融資の比較】

※保証協会付き融資は、利用する制度によって内容や条件が異なります。詳しくは近隣の金融機関に確認してください。

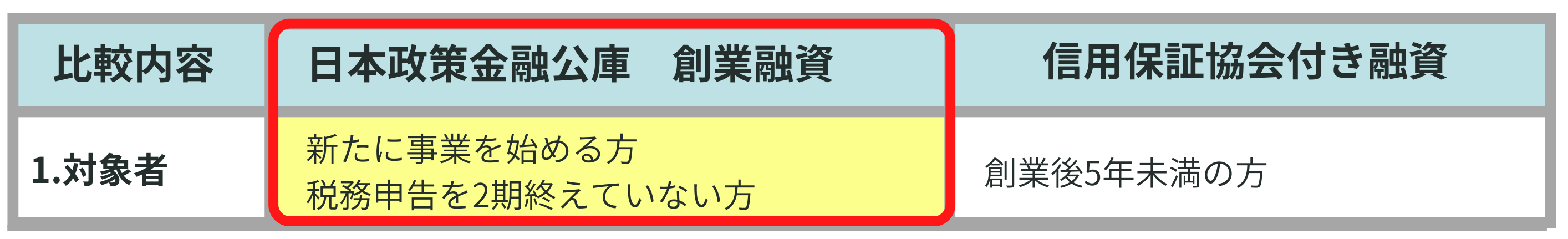

1-1.日本政策金融公庫 創業融資の対象者

日本政策金融公庫の創業融資の対象者は税務申告を2期終えていない方です。

一方、保証協会付き融資では創業後5年未満と少し長めに設定されています。

どちらにせよ、創業から年月が経つとその間の事業の実績が良くも悪くも審査に影響してきます。

※税務申告を2期終えていない方とは、創業後1年以上経過していても、2回目の決算や確定申告が済んでいない方のことを指します。

創業後、3ヵ月経過しても売上が上がっていないなどの悪い実績が出てしまってからでは、融資を受けることが難しくなる為です。

創業融資がおすすめされる理由の一つとして、事業の実績が出る前の計画だけで申込ができることがあげられます。

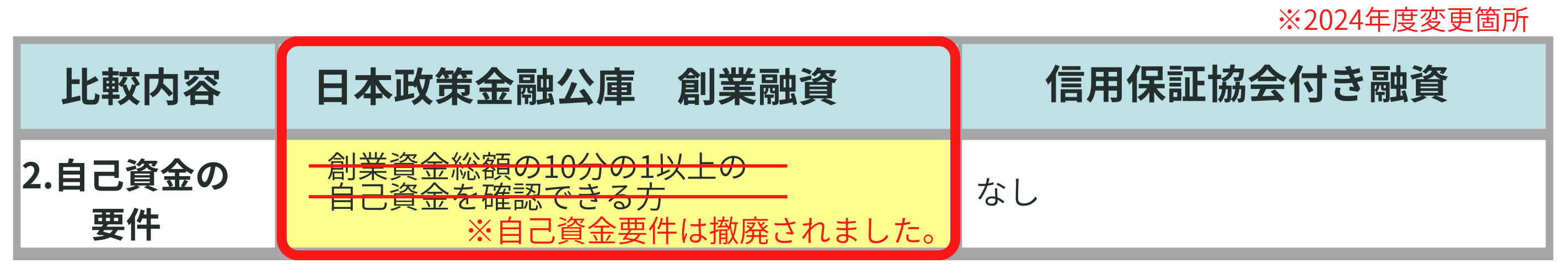

1-2. 日本政策金融公庫 創業融資の自己資金要件

2024年度より、日本政策金融公庫の創業融資の自己資金要件(創業資金総額の10分の1以上の自己資金があること)は撤廃されました。

しかし、要件が撤廃されたことと、実際に融資が受けられるかは別の問題です。

融資を成功させるためには、自己資金はしっかりと用意する必要があります。

日本政策金融公庫の創業融資の審査を有利に進めるためは、創業資金総額の3分の1程度自己資金を用意しておくことをお勧めします。

毎月コツコツ、計画的に、創業に向けて準備していたという形跡を見せることで、審査においてプラスのポイントとなります。

注意点として、必ず通帳に形跡が残るようにしてください。

貯金箱などタンス預金で貯めていると形跡が残らない為、資金の出どころがわからず、誰かから借りたお金なのではないかと自己資金として認められない可能性があります。必ず、通帳で毎月コツコツ、計画的に自己資金を準備するようにしてください。

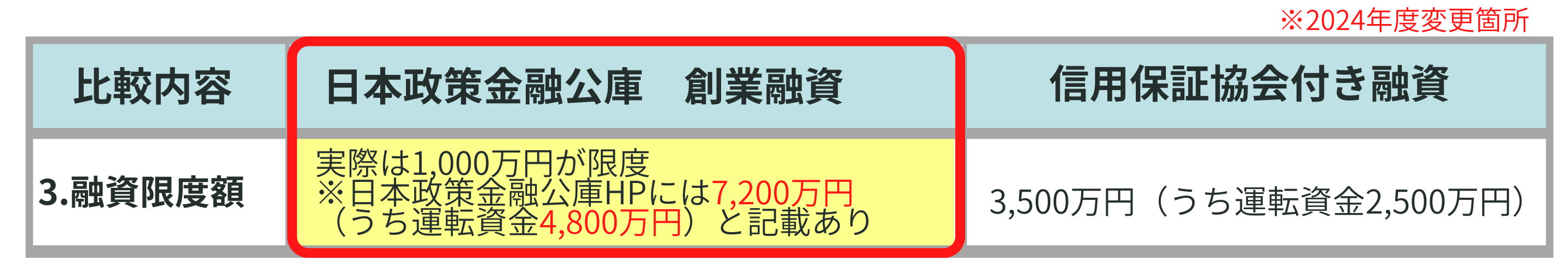

1-3. 日本政策金融公庫 創業融資の融資限度額

●日本政策金融公庫の創業融資の限度額は、7,200万円(うち運転資金4,800万円)※2024年度より増額。

●日本政策金融公庫の創業融資の限度額は、7,200万円(うち運転資金4,800万円)※2024年度より増額。

●保証協会付き融資の限度額は、3,500万円

とホームページなどには記載がありますが、実際に融資が受けられる現実的な金額は、1,000万円程です。

どうしても、1,000万以上の融資を受けたいという場合は、保証協会付き融資を併用し、合計で1,000万円以上の融資を受けるという方法があります。

ただし、保証協会付き融資は、融資実行時間がかかったり、代表者が保証人にならなければいけないなどの注意点があります。

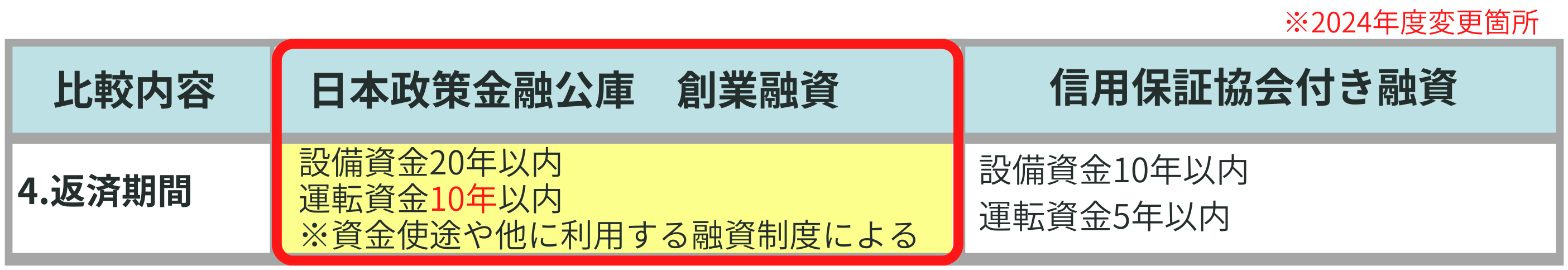

1-4. 日本政策金融公庫 創業融資の返済期間

設備資金とは、建物や車、店舗の外装や内装、備品などのことを指します。

設備資金とは、建物や車、店舗の外装や内装、備品などのことを指します。

運転資金とは、毎月支払いが発生する家賃や水道光熱費、仕入などの経費のことです。

なるべく早く返し終えてしまいたいと考える方もいますが、創業時には思うように売上が上がらない、予定より経費が多くかかってしまっているといった場合も考えられるからです。

ただし、返済期間を長くしすぎてしまうと、その分、金利の負担が増えるというデメリットもあります。

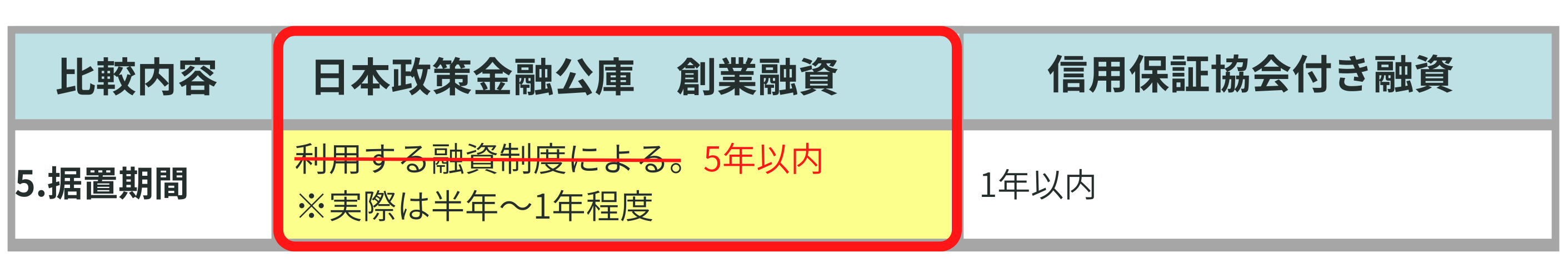

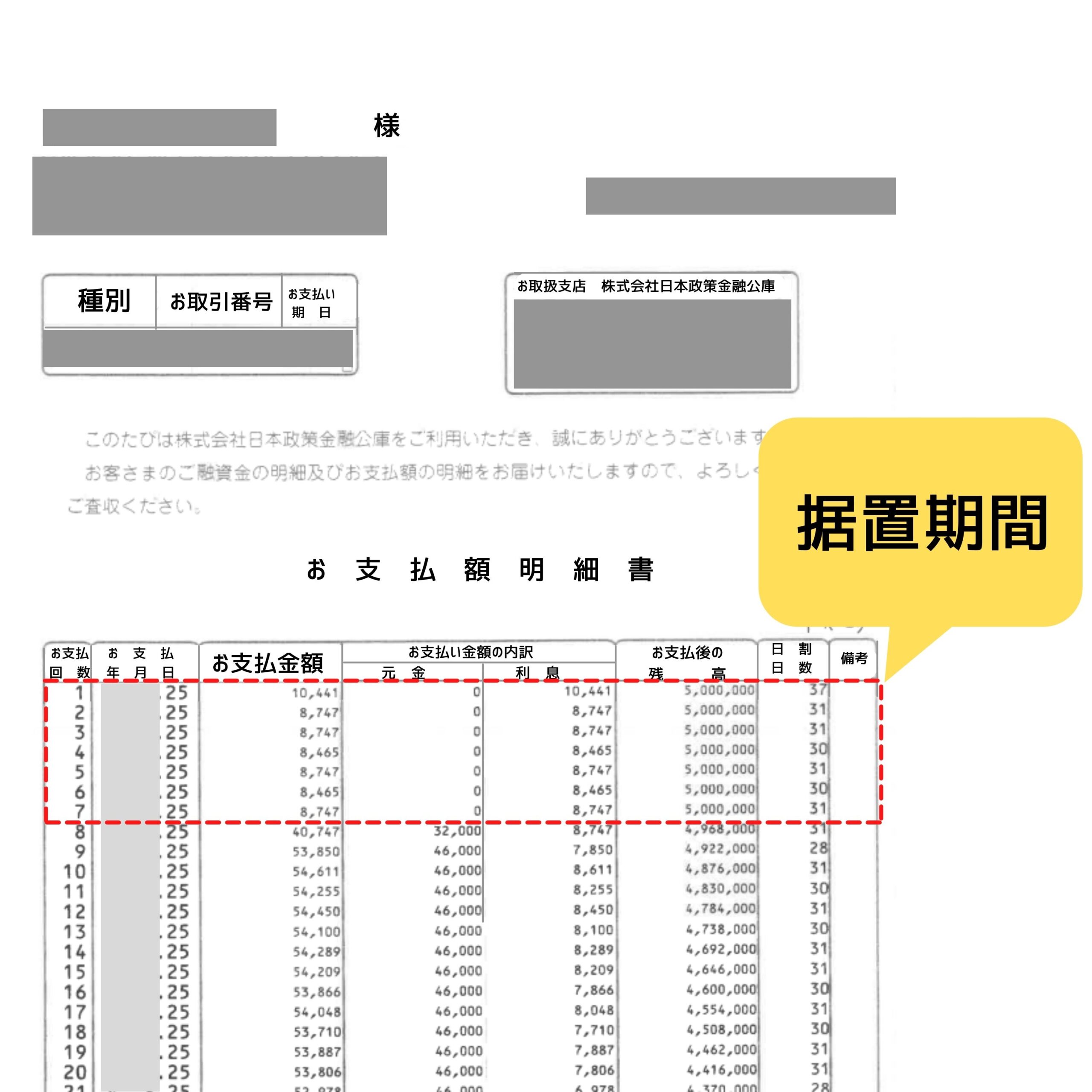

1-5. 日本政策金融公庫 創業融資の据置期間

据置期間とは、元金の返済を待ってもらえる期間のことです。据置期間中は利息のみを支払っていきます。

据置期間とは、元金の返済を待ってもらえる期間のことです。据置期間中は利息のみを支払っていきます。

日本政策金融公庫の創業融資は5年以内、保証協会付き融資は1年以内とされていますが、実際のところ、半年~1年とされる場合が多い為、どちらも差はほぼありません。

【返済予定表の見本】

融資支援をしていると、創業時の据置期間は6ヵ月で設定するケースが多いです。

事業が軌道に乗るまで半年はかかるとされているためです。

据置期間を1年と長めに設定する場合は、きちんと理由が説明できる必要があります。

理由もなく据置期間を長く設定すると、売上の目途が立っていないのではないか、きちんと返済できるのだろうかと、いらない心配をされてしまい、融資の審査にも影響が出る可能性があります。

1-6. 日本政策金融公庫 創業融資の金利

金利は日本政策金融公庫も信用保証協会付き融資もだいたい同じくらいです。

金利は日本政策金融公庫も信用保証協会付き融資もだいたい同じくらいです。

その他利用する融資制度や、条件によって変わる可能性があります。

日本政策金融公庫も信用保証協会付き融資も、どちらも金利はほとんど変わりません。

(※保証協会付き融資は、利子補給制度などを利用することで金利の負担は、日本政策金融公庫と比べて低くなる傾向がありますが、信用保証協会の保証料の1.5%を負担する必要があるため、実質コストの負担は日本政策金融公庫と変わりがなくなります。)

そのため、金利面を比較検討する必要はありません。

創業時は、金利ではなく「借りることができるか」を優先し、検討するべきです。

金利の負担については、事業が軌道に乗ってから、じっくり考えるべき項目です。

優先順位を間違えないようにしましょう。

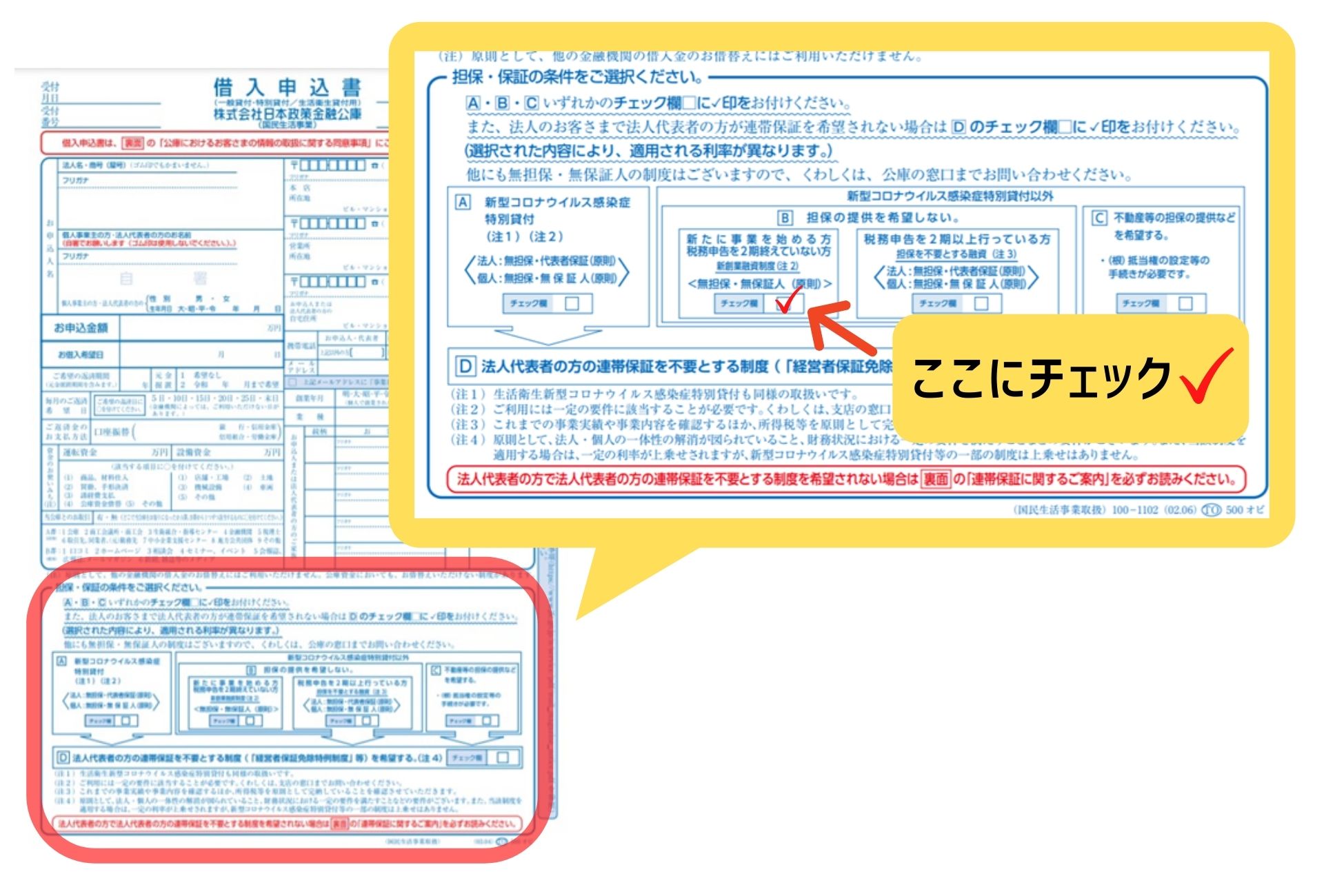

1-7. 日本政策金融公庫 創業融資の担保・保証人

日本政策金融公庫の創業融資は、法人の場合も、個人事業主の場合も原則不要です。

日本政策金融公庫の創業融資は、法人の場合も、個人事業主の場合も原則不要です。

一方、保証協会付き融資では法人の場合は原則、代表者が連帯保証人となります。

個人事業主の場合は原則、連帯保証人は不要です。

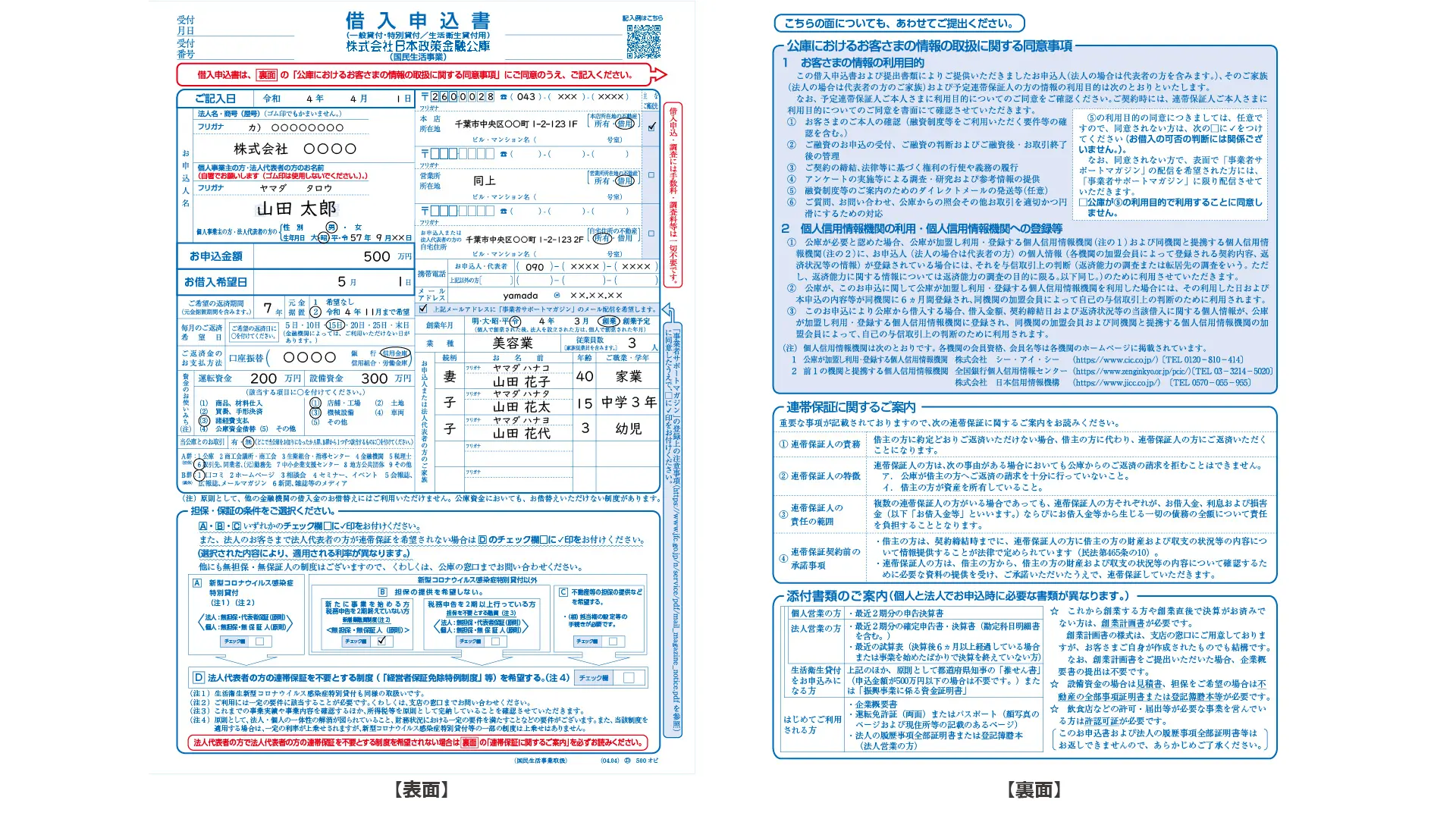

【借入申込書の見本】

1-8. 日本政策金融公庫 創業融資の保証料

日本政策金融公庫の創業融資は保証料はかかりません。

日本政策金融公庫の創業融資は保証料はかかりません。

一方、保証協会付き融資を利用した場合、1%弱の保証料がかかります。

信用保証協会付き融資を利用し、保証料が発生したとしても、条件によっては、保証料の補助を行っていたり、利子の一部を補助してくれる利子補給の制度を活用することができ、実質的に支払う金利と保証料の合計は、日本政策金融公庫の創業融資の金利と同じ、2.5%前後になることが多いです。

創業者が万が一、融資金を返済できなくなった場合に、信用保証協会が金融機関への返済を肩代わりしてれる仕組みのことです。

その保証を利用する対価として保証料を支払う必要があります。

保証料については、様々な保証制度があり、保証料も異なりますので、お近くの金融機関等に確認してください。

全体の融資におけるコストは日本政策金融公庫と保証協会付き融資を比較してもほとんど変わりません。

金利と同様、保証料についても創業時は気にする必要はありません。

【金利・保証料の比較】

| 日本政策金融公庫 | 信用保証協会付き融資 | |

|---|---|---|

| 金利 | 2.5% | 2.0% |

| 保証料 | なし | 1.5% |

| 制度融資の補助 | なし | -1% |

| 合計 | 2.5% | 2.5% |

比較した結果、どちらも2.5%程度になる傾向があります。

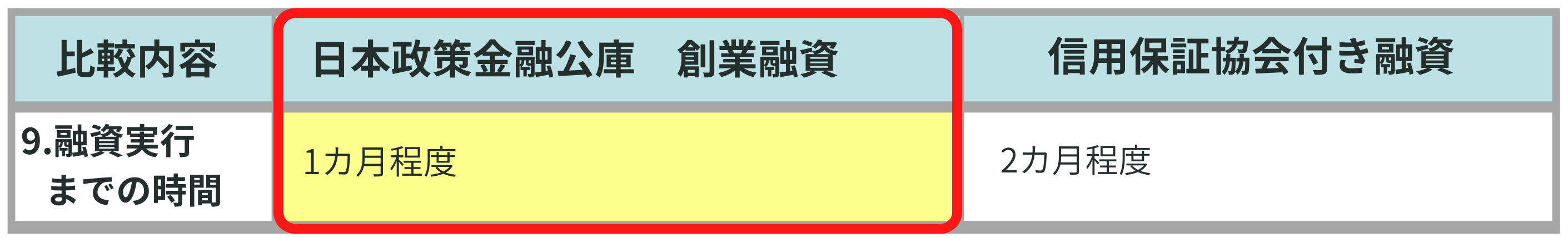

1-9. 日本政策金融公庫 創業融資の融資実行までの期間

融資の申込から実行までは、日本政策金融公庫の方が早いです。

融資の申込から実行までは、日本政策金融公庫の方が早いです。

保証協会付き融資の場合は、銀行と信用保証協会の2か所での審査があるため、約2カ月ほど時間がかかってしまいます。

融資の実行までのスピードが早い日本政策金融公庫を利用して、事業のスタートダッシュを切りましょう。

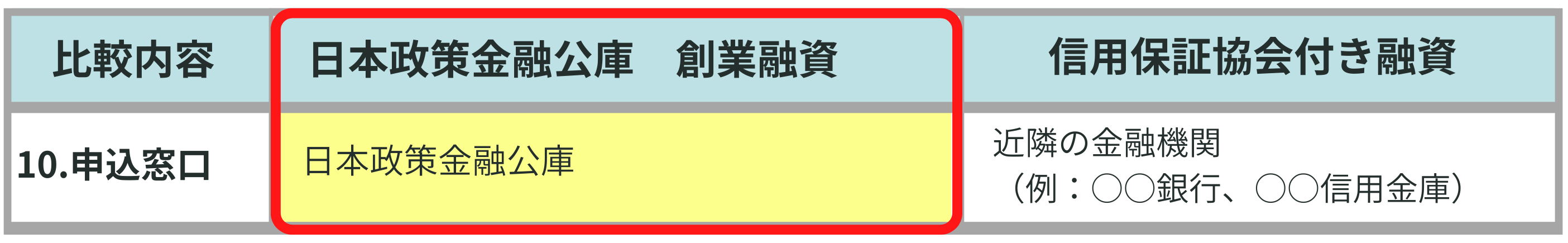

1-10. 日本政策金融公庫 創業融資の申込窓口

日本政策金融公庫の創業融資を申し込む場合は、日本政策金融公庫の各支店の国民生活事業が窓口です。

日本政策金融公庫の創業融資を申し込む場合は、日本政策金融公庫の各支店の国民生活事業が窓口です。

支店へ直接出向く、またはインターネットからでも申込ができます。

https://www.jfc.go.jp/n/branch/index.html

保証協会付き融資を申し込む場合は、各金融機関の支店が窓口です。

民間のさまざまな金融機関が窓口となっていますが、創業時には信用金庫をおすすめします。

信用金庫は地域の方々が会員となり互いに地域の繁栄を図る相互扶助を目的としており、主な取引先が地域の中小企業や個人です。

そのため、親身になって対応してくれます。

それに対して、都市銀行は大企業を含む全国の企業と取引をしていますので、貸し出しした資金の回収ができないリスクの高い中小企業は取引が難しいのが現実です。

日本政策金融公庫とは、小規模事業者や中小企業、個人事業主やフリーランスの支援を目的とした金融機関で、民間の銀行同様に、事業の為の資金を融資してくれます。普通預金などの預金業務を行っていないため、起業時に初めて名前を聞くという方も多いです。あまり馴染みのない金融機関ですが、政府が事業者を支えるために作った金融機関なので安心して利用することができます。

2.創業時に日本政策金融公庫の創業融資がおすすめされる理由3選

1章では、日本政策金融公庫の創業融資の概要を保証協会付き融資と比較しながら解説しました。

では、なぜ創業時に日本政策金融公庫の創業融資がおすすめされるのでしょうか?

おすすめの理由 〈その1〉創業融資に積極的

日本政策金融公庫は政府が100%出資している政策金融機関で、国の方針から個人の小さな企業にもなんとかして融資をしたいという姿勢で接してくれる、創業融資に最も積極的な金融機関と言えます。

一方、信用保証協会付き融資は、窓口となる銀行内での審査と、信用保証協会の2つに審査を通過しなければならず、審査のハードルは高いです。

おすすめの理由 〈その2〉無担保・無保証人で融資が受けられる

日本政策金融公庫の創業融資の最大のメリットと言えます。

法人で申込をした場合、担保が必要ないのはもちろん、経営者本人が連帯保証人になる必要もありませんので、万が一、事業に失敗してしまった場合、個人の財産を守ることができます。

(※個人事業主の場合は、個人で借入するため、本人が責任を負うことになります。)

一方、信用保証協会付き融資は、代表者が連帯保証人に入る必要があります。

おすすめの理由 〈その3〉融資実行までのスピードが早い

日本政策金融公庫の創業融資は、申込から実行まで約1カ月とスピードが早いのが特徴です。

創業時はなるべく早く資金を手元に用意して、事業をスタートしたいですよね。

一方、信用保証協会付き融資は、申込から実行まで約2カ月もの時間がかかってしまいます。

3.自分は日本政策金融公庫の創業融資は受けられるのか?6つの事前条件

1.過去にクレジット事故はありませんか?

2.水道光熱費、家賃等の支払いは毎月滞りなく行っていますか?

3.税金を滞納なく支払われていますか?

4.過去5年間に自己破産等、債務整理は行ってはいませんか?

5.消費者金融やクレジットローンでの多数借入はありませんか?

6.自己資金がない・自己資金が不透明ではありませんか?

自己資金要件や対象者要件はもちろんですが、

まずは自分が融資を受けられるのか否かの次の項目を事前に確認しておきましょう。

1つでも、問題があると審査に進むことができなくなってしまいます。

詳しく説明していきます。

※重要度を★1~★5で示しています。星が多いほど重要度が高いことを表しています。

星が5つの項目は絶対条件と考えてください。

3-1.過去にクレジット事故はありませんか? 重要度★★★★

直近5年から7年の間に、クレジットの支払い遅延や踏み倒しなどを起こしている場合は融資を受けられる可能性が低くなります。

クレジット事故があると、絶対に審査に落ちてしまいます。

一度や二度の支払い遅延で、すぐに支払いしている場合は、問題にならないケースが多いですが、踏み倒しなど、完全に事故として記録が残っている場合は、融資が受けられる可能性は低いです。

少しでも心配な方は、CIC(割賦販売法・貸金業法指定信用情報機関)という、個人の信用情報を管理している機関でご自身の信用情報を確認することをおすすめします。ネットや郵送で情報開示の申込ができます。

指定信用情報機関のCIC https://www.cic.co.jp/index.html

CICで請求した、「信用情報開示報告書」の入金状況の「A」の表示があった場合、融資受けられる可能性が低くなってしまいます。

「A」のマークは、「約束の日に入金がなかった」ことを意味するマークです。

「A」のマークが2つ以上並んでしまっている場合は、融資を受けられる可能性はかなり低いです。

そのため、重要度を★4つとしました。

3-2.水道・電気・ガス・家賃・携帯代の支払いは毎月滞りなく行っていますか?重要度★★★

支払い期日等を守れていない人は、融資を受けられる可能性が低くなります。

融資をした際の返済も、同じように遅れるのではと思われてしまいます。

特に融資を申込する前の4カ月は注意しておきたいです。

おすすめの支払い方法は、口座振替やクレジットカード決済です。

「うっかり支払い期限が過ぎてしまっていた!」なんてことを防ぐことができます。

3-3.税金を滞納なく支払われていますか?重要度★★★★★

税金の未納、滞納がある場合は融資を受けられませんので★を5つとしました。

融資を申し込む前に、未納、滞納分はしっかり支払っておきましょう。

税金の未納、滞納がある状態では絶対に融資は受けられません。

仮に未納があった場合でも、融資の申込前までに、対策として支払さえ済ませてしまっていれば、絶対ではないですが問題になるケースは少ないです。

3-4.過去5年間に自己破産等、債務整理は行ってはいませんか?重要度★★★★★

過去5年以内に自己破産等、債務整理を行っている場合は、借入ができない為、★を5つとしました。

「お金を貸してもちゃんと返せるか不安な人」にと見られ、信用力に不安があると判断されてしまいます。

自己破産をした後でも、融資を受けることは可能です。

ただし、5年~10年間は信用情報に自己破産の記録が残っており、借入は現実的に難しいです。

日本政策金融公庫には「再挑戦支援制度」という、自己破産歴や廃業歴のある方の再挑戦をサポートする融資制度があります。

しかし、「廃業の理由や事業がやむを得ないものであった」、「廃業時の負債が新たな事業に影響を与えない程度整理されている見込がある」などの条件を全て満たす必要があるため、実際のところ利用できる人は少ないのが現実です。

3-5.消費者金融やクレジットローンでの多数借入はありませんか?重要度★

消費者金融やクレジットローンからの借入があるからと言って融資が完全に受けられないという事ではありませんが、評価は下がってしまいます。

金融機関は審査時に信用情報を問合せを行い、全てお見通しです。

嘘をつくと印象が悪くなりますので、正直に伝えましょう。

カードローン、クレジットカードのキャッシング、リボ払いなどの借入残高がある場合は、注意が必要です。

可能な限り、融資の申込前までに、完済することをおすすめします。

やむ負えない事情(事業をスタートさせるための資金で使った・子供の教育費の支払いなど)で完済が難しい場合は、利用の用途を、答えられるようにしてください。

「生活費の足しにした。」、「趣味のために使った」などと答えると、お金を計画的に使えない人なんだと、評価が下がってしまいます。

一方、住宅ローンや車のローンのみの場合は、あまり問題になることはありません。

3-6.自己資金がない・自己資金が不透明ではありませんか?重要度★★★★★

2024年度より自己資金要件は撤廃されましたが、審査の上で自己資金が重要である事は変わりありません。

自己資金は、起業への熱意を最も伝える手段です。多ければ多いほど、融資の審査では有利になります。

自己資金を多く見せるために、一時的に知人からお金を借りるなど、いわゆる「見せ金」を用意する行為は絶対にNGです。

プロは必ず見抜いていますので、自己資金として評価してもらえません。

また、貯金箱などで貯めてた資金、いわゆる「タンス預金」も資金の流れを証明できない為、自己資金としてはみなしてもらえない可能性が高いです。

以上の必須条件に問題がなければ、いざ申込に進んでいきましょう。

もし、一つでも問題がある場合は、その問題が解消されてからでないと融資の申込は難しいと考えてください。

重要度★★★以上の項目は、特に注意しておきたいです。

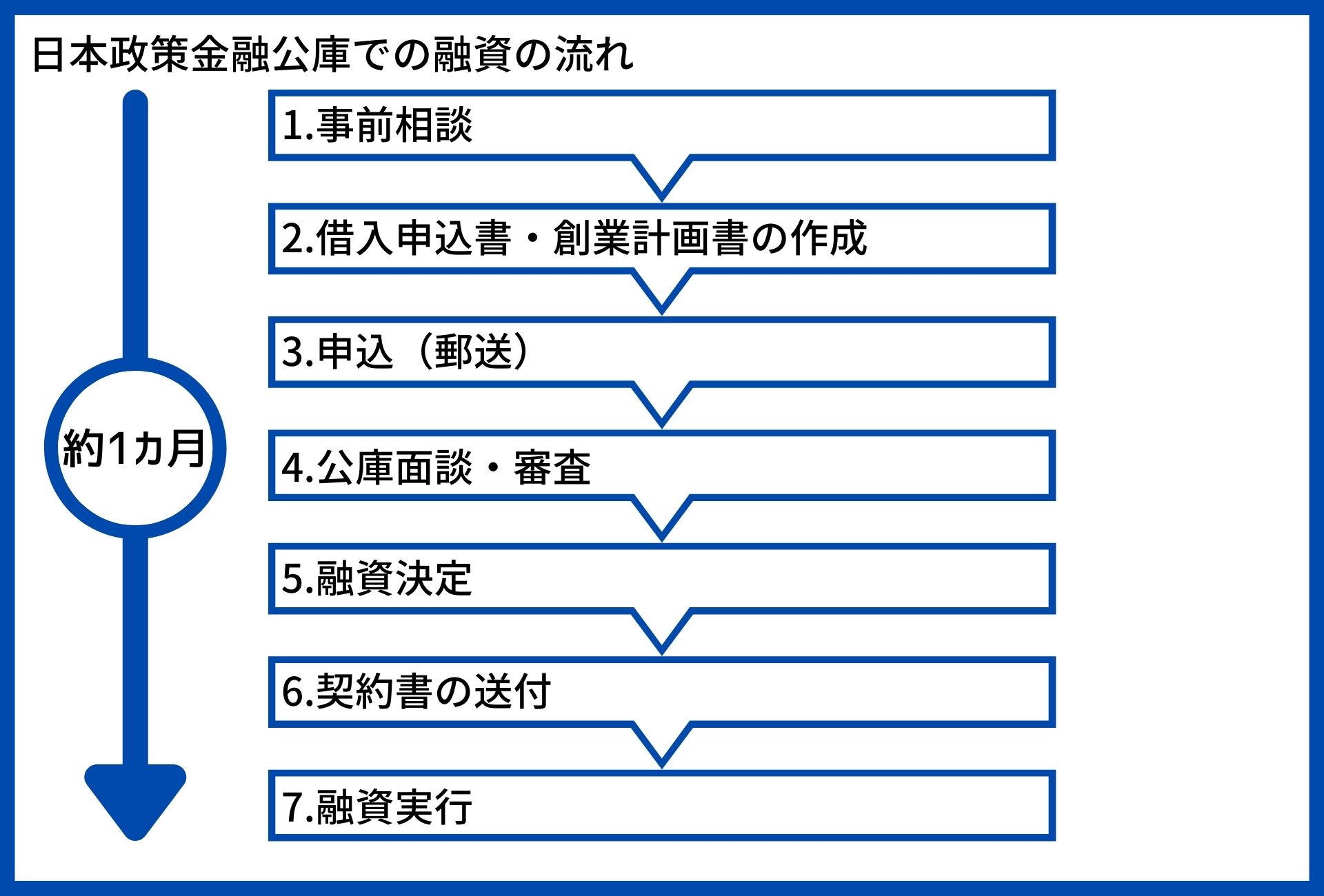

4.日本政策金融公庫の創業融資の申込の流れ

以下のような流れで進んでいきます。

①事前相談(最寄りの支店へ事前に電話)

各管轄している日本政策金融公庫の各支店の窓口へ、電話で申し込みをします。

法人で創業する場合は、本店所在地、個人事業の場合は創業予定地の近くの日本政策金融公庫の支店になります。

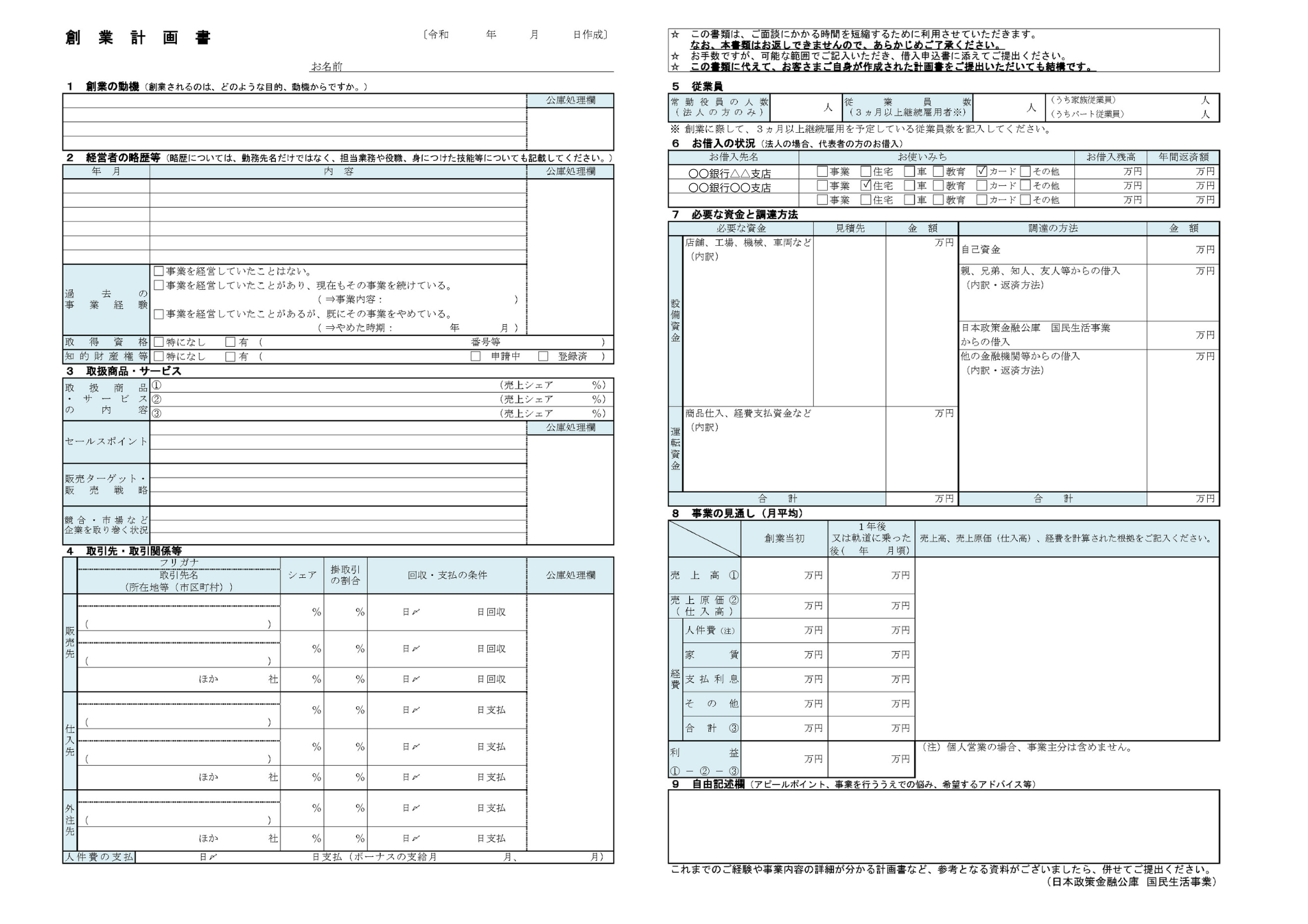

②借入申込書・創業計画書の作成(自宅で作成)

一般的な作成書類と添付書類は下記のとおりです。

・借入申込書(日本政策金融公庫のホームページからダウンロードできます)

・創業計画書(日本政策金融公庫のホームページからダウンロードできます)

・勤務時代の給与所得の源泉徴収票

・通帳コピー

・設備資金がある場合は見積書コピー

・店舗や事業所の不動産賃貸借契約書コピー・【全員】営業について許認可が必要な業種は、許認可証コピー

・水道光熱費などの公共料金支払領収書(口座振替の場合は、通帳で確認)

【法人】

・登記簿謄本

【借入申込書の見本】

【創業計画書の見本】

③申込(郵送)

上記②で作成した借入申込書や創業計画書、添付書類を揃えて、事前相談をした最寄の日本政策金融公庫の支店へ郵送で提出します。

④公庫面談・審査

持参するものは、通帳の原本や写真付きの身分証明書、事業計画を説明する資料を持参してください。

面談時間は1時間程度です。

面談の内容は、基本的には提出した創業計画書の中身について質問されます。

的確に答えられるように準備しておきましょう。

審査は、実際に現地調査として店舗や工場、事業所の訪問があります。

基本的には創業計画書に基づいて面談が進められていきますが、受け答えのコツや注意点があります。

⑤融資決定(電話連絡)

審査結果は、電話で連絡があります。

面談後3週間くらいかかります。融資決定後に借用証書など契約書類などが郵送で送られてきます。

⑥契約書の送付(郵送)

融資の契約に必要な、借用証書、印鑑証明書、融資金の入金先の通帳のコピーなどを用意・記入し日本政策金融公庫へ郵送で返送してください。

⑦融資実行(指定口座へ入金)

契約書類の返送後、不備がなければ5営業日程度で指定の、事業用の銀行口座に入金があります。

5.まとめ

いかがでしたでしょうか?

今回は日本政策金融公庫の創業融資について徹底解説してきました。

日本政策金融公庫の創業融資の特徴をまとめると以下のようになります。

2.創業者への融資に積極的

3.無担保・無保証人で融資が受けられる

4.融資の申込から実行までのスピードが速い(約1カ月)

5.融資を申込む前に事前条件の確認を!

6.融資を受けるには、創業計画書の作成と面談の対策が重要

創業時には、日本政策金融公庫の創業融資がおすすめです。

ですが、審査は決してやさしいものではありません。

創業計画書の作成や面談の対策がとても重要となります。

必要に応じて専門家に相談することをおすすめします。

より確実に資金調達を行い、事業のスタートダッシュをきっていきましょう。

========================================

■