親会社の役員で子会社の社長でもある兼務役員とその子会社の従業員だけの一定額以上の飲食費は、社内飲食費となる?ならない?

問題の所在

以下の事例で該当するか否かが問題となる:

・親会社P、その子会社S。

・「P社の役員(総武部長)あり、S社の社長(役員)も兼務するA氏や、P社の役員とS社の役員を兼務するB氏が、S社の従業員のみと(=外部者は不在)、不定期に、一定額以上の会食するケース」

は、社内飲食費の対象者に該当するか否か?

・なお、会食は機動的に(?)開催されるし、議事録の類なんて未作成(せいぜい、領収証等に、参加者の氏名とお題目を一言でメモ書きして、経費精算で経理に渡す程度)

・そのような主旨の会食なので、金額単価も人数規模も小規模であり、1回当たりの会食費トータル金額もせいぜい1、2万円程度である。

・親会社Pは上場会社で資本金が5億円超。

∴ S社にもP社と同じ交際費課税の対象ルールが適用され、それは、①原則「交際費」全額損金不可。②ただし、「社外飲食費」の50%までは損金OK。

→ S社の場合、交際費課税上は、社内飲食費よりも、社外飲食費に寄せた方が、交際費の損金計上枠が増えるので節税になる。

結論

A氏もB氏も登記上、S社の役員(=代表取締役社長)であるので、堂々と社外飲食費に該当すると主張していいと判断する。

理由

まず、以下の国税庁の接待交際費に係る国税庁のポータル的サイトは以下:

接待飲食費に関するFAQ

https://www.nta.go.jp/publication/pamph/hojin/settai_faq/01.htm

→ この中に、以下のQ&Aがある:

【社内飲食費-社内飲食費に該当しない費用】

[Q4] 社内飲食費に該当しない費用には、どのようなものがありますか。

【社内飲食費-出向者】

[Q5] 自社から親会社へ出向している役員等に対する接待等のために支出する飲食費は、社内飲食費に該当しますか。

(以下、各々について一部抜粋。また後で引用する都合での着色又は太字は筆者)

社内飲食費-社内飲食費に該当しない費用

- [Q4] 社内飲食費に該当しない費用には、どのようなものがありますか。

[A]

社内飲食費の支出の対象者について法令では、「専ら当該法人の役員若しくは従業員又はこれらの親族に対する」と規定されていますので(措法61の4

)、自社(当該法人)の役員、従業員(これらの者の親族を含みます。)に該当しない者に対する接待等のために支出する飲食費等であれば、社内飲食費には該当しません。したがって、例えば次のような費用は社内飲食費に該当しないこととなります。

)、自社(当該法人)の役員、従業員(これらの者の親族を含みます。)に該当しない者に対する接待等のために支出する飲食費等であれば、社内飲食費には該当しません。したがって、例えば次のような費用は社内飲食費に該当しないこととなります。- イ 親会社の役員等やグループ内の他社の役員等に対する接待等のために支出する飲食費

- ロ 同業者同士の懇親会に出席した場合や得意先等と共同で開催する懇親会に出席した場合に支出する自己負担分の飲食費相当額

社内飲食費-出向者

- [Q5] 自社から親会社へ出向している役員等に対する接待等のために支出する飲食費は、社内飲食費に該当しますか。

- [A]

出向者については、一般に、出向先法人及び出向元法人の双方において雇用関係が存在しますので、その者が出向先法人の役員等の立場で飲食等の場に出席したか、出向元法人の役員等の立場で飲食等の場に出席したかにより判断することになります。

具体的には、例えば、出向者が出向先である親会社の役員等を接待する会合に親会社の役員等の立場で出席しているような場合に支払う飲食代は、社内飲食費には該当しないこととなります。

他方、出向者が自社の懇親会の席に、あくまで自社の役員等の立場で出席しているような場合に支払う飲食代は、社内飲食費に該当することとなります。

===================

↓

上のQ4の[A]の冒頭で、

・社内飲食費の対象は、法令では、「専ら当該法人の役員若しくは従業員又はこれらの親族に対する」と規定されています(措法61の4![]() )

)

とされている。この文理解釈をすれば、以下の1)又は2)のいずれかと考えられる:

1)当該会食でのK氏の立場が、明確に「P社の役員」であるならば、

上のQ4の[A]の

- イ 親会社の役員等やグループ内の他社の役員等に対する接待等のために支出する飲食

に該当し、社内飲食費に該当しない となることに争いはない。

2)当該会食でのK氏の立場が、明確に「S社の役員」であるならば、

上のQ5に「、出向者が自社の懇親会の席に、あくまで自社の役員等の立場で出席しているような場合に支払う飲食代は、社内飲食費に該当することとなります。とある。

ここでA氏、B氏がダイレクトに出向者に該当するか否かを確認しておくと、以下の記事等によれば、出向者、役員出向とは以下の意味である:

役員出向とは?

https://corporate.ai-con.lawyer/articles/officer-change/43

(以下、一部抜粋)

・出向とは労働者(従業員)が元の雇用先(出向元)に籍を残したまま、子会社や関連企業などの他の法人(出向先)の指揮命令の下で業務に従事することをいいます。「出向元では労働者(従業員)」であるということがポイントとなります。

・次に「役員出向」の説明をします。役員出向とは上記の出向のうち、出向先で役員に就任する場合のことです。分かりやすく言うと、出向元では労働者で出向先では役員に就任することになります。(そのような役員を「出向役員」と呼ぶこともあります)

============================

↓

以上から、今回のA氏、B氏はともにP社とS社の両方で役員であるため、上で言う「役員出向」と単純には一致しない。

しかし、上の[Q5]を検討する上では、以下のみどり着色部分を判断する上で、読み替えて類推適用できると考える:

その者が出向先法人の役員等の立場で飲食等の場に出席したか、出向元法人の役員等の立場で飲食等の場に出席したかにより判断することになります。

この点に関し、

・社内飲食費と整理するのは、税金が増えるので、税務署はスルーのはず、

・社外飲食費と整理しようとすると、A氏もB氏も、登記上、P社の役員であることから、2)の立場が100%否認されることはないし、この点だけを根拠に課税当局も社内飲食費であること否認することは困難であろう。

なお、S社での勤務実態について付言すると、

・A氏は実態は「P社での常勤役員+S社での非常勤役員」であることから、P社の役員がメインであることをより主張しやすく、それは「普段、非常勤役員だからこそ、当社の役員の立場で会食して、情報収集をする主旨だ」と主張し易く、それは社外飲食費であることを主張しやすいことにつながる。

・この点で、B氏はA氏とメインとサブが逆のため、A氏と結論が逆になり、社外飲食費であることを主張しやすいことにつながるため不都合である。

ゆえに、仮にこの点を課税当局と競技する際には、勤務実態については当社側から持ち出さないし、課税当局から指摘されたら、形式的に登記上はP社の役員であることをメインに主張するしかない。

補足

交際費の概要及び社内交際費との関連は以下の記事が参考になる。

(以下、一部抜粋)

2. 交際費課税の対象範囲

(1)交際費と飲食費

交際費課税の制度を理解するにあたり、「交際費」と「飲食費」の概念を理解する必要があります。

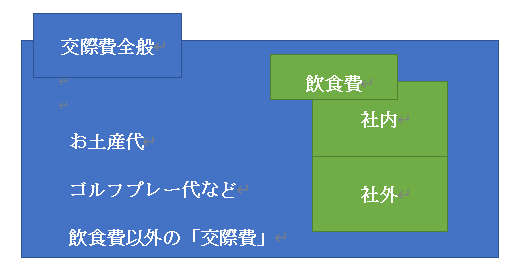

「飲食費」は飲食代全般、「交際費」は「飲食費」も含むお土産、ゴルフプレー代など「飲食以外の支出」も含む広い概念となります。

また、「飲食費」については、「社内飲食費」と「社外飲食費」に分かれます

(飲食費以外の交際費は、社内・社外の区別は特にありません)

(2)「飲食費」とは?

飲食費とは「飲食その他これに類する行為のために要する費用」です。

飲食費に該当するもの、しないものを例示すると以下の通り。

| 飲食費に該当するもの | ・従業員等が得意先等を接待する「飲食代」 ・飲食等のテーブルチャージ料やサービス料等 ・飲食等の会場費 ・得意先等の業務や行事開催の際の「差入弁当代」 (差入れ後、相応時間内に飲食されるもの) ・飲食後、その飲食店等で提供されている持帰「お土産代」 |

|---|---|

| 飲食費に該当しないもの | ・ゴルフや観劇、旅行等に際する飲食費用(※1) ・接待等を行う飲食店等への送迎費(※2) ・飲食物の詰め合わせ等の贈答費用 |

(※1)ただし、飲食等が催事と別に単独と認められる場合はOK

例 旅行行程全て終了後、一部取引先を誘って飲食等を行った場合など)

(※2)接待等を受ける場合(=先方が主催)のお店などへの交通費は、そもそも交際費に含める必要はありません(自分が接待する場合の交通費のみが対象) (税務通信 NO3654 )

(3) 交際費課税の「対象外」とできる支出

上記の交際費の定義のうち、そもそも「交際費課税」の対象外となる取引があります。

交際費のうち、1人あたり5,000円10,000円以下の「社外飲食費」です。★引用者注:令和6年4月1日より「1人あたり10,000円」へ改正済

これらは「会議費」として交際費課税の対象外となり、「全額経費」にすることができます。

会議費と交際費の違いについては、Q181をご参照ください。

(4)交際費課税となる対象

上記をもとに「交際費課税の対象」となる支出をまとめると以下の通りとなります。

| 飲食費 | 社外飲食費 (一人当たり | (1) | |

|---|---|---|---|

| 社内飲食費 (金額基準なし) | (2) | 法人の役員・従業員又はこれらの親族に対する「飲食費」。例えば、従業員だけでお酒を飲みに行った場合などは、 | |

| 飲食費以外の「交際費」 (金額基準なし) | (3) | 例えば、お土産代、ゴルフプレー代など、飲食費以外の「交際費」は、 | |

3.交際費課税の内容

交際費課税の内容は、「資本金の額」ごとに異なります。以下の通りです。

(ここでの「資本金の額」には「出資金」も含まれます)

| 資本金の額が100億円超の大法人 | 「交際費」全額損金不可 |

|---|---|

| 資本金の額が1億円超100億円以下の大法人 | 原則「交際費」全額損金不可。 ただし、「社外飲食費」の50%までは損金OK |

| 資本金の額1億円以下の中小法人(※) | 「交際費」年800万円まで or「社外飲食費」の50%まで損金OK |

(※)大法人(資本金の額が5億円以上の法人の100%子法人等)については、年800万までの規定はなく、「社外飲食費」の50%が上限となります。

「中小法人」は、少額資産の減価償却資産の特例等ででてくる「中小企業者」とは概念が異なる点、注意が必要です。

上記の通り、交際費課税の対象は、「交際費」全般に関するものと「飲食費」のみに関するものが使い分けられています。

1人あたり5,000円10,000円以下の飲食費は、そもそも、上記の「飲食費」から外れますが、あくまで「社外飲食費」のみで、社内飲食費は含まれない点に十分注意しましょう。

===================

★令和6年4月1日以降、直前の上の「社内飲食費の「1人あたり5,000円以下の飲食費」は「1人あたり10,000円以下の飲食費」に改正されている <m(__)m>。

■