【2024/5/4訂正】消費税の課否判定)(L社様用)経過勘定(前払費用a/c)の洗替仕訳は?

問題の所在

消費税法上、課税収入、課税仕入はインボイスベースであることから、つい、その収入・支出時にカウントすると思い込んでしまう。

が、そうではない。その備忘メモ。

【2024/5/4】そう!

結論

地代家賃(会社事務所用)、かつ仕訳のタイミングを、期末洗替方式によった場合:

- 当期末に、前期末に前払費用a/cから振り戻し;

(借)地代家賃 100(税抜)(貸)前払費用 110(税込み)

(借)仮払消費税等 10 - 当期末に、当期末の前払費用a/cへ振替え;

(借)前払費用 110(税込み)(貸)地代家賃 100(税抜)

(借)消耗品費 100(不課税、(貸)仮払消費税等 10

貯蔵品の期末資産計上とは異なり、期中の会計ベースと同様に処理してOK。

根拠は以下で、要は短期前払費用

No.6165 前受金や前払金などがあるとき

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6165.htm

(一部抜粋)

消費税の課税資産の譲渡等や課税仕入れの時期は、所得税、法人税の場合と同じように、原則として資産の引渡しやサービスの提供があった時とされています。

したがって、例えば、工事代金の前受金を受け取ったり、機械の購入について前払金を支払っていたとしても、その受取や支払の時期に関係なく、実際に引渡しやサービスの提供があった時が売上げや仕入れの時期となります。

同じように、未収金や未払金がある時も、その代金の決済の時期に関係なく、資産の引渡しやサービスの提供があった時が売上げや仕入れの時期になります。

理由

「原則として資産の引渡しやサービスの提供があった時」がミソ。

現行の消費税が、法人税法、会計帳簿と連動しているためなのであろう。

補足

なお、上の国税庁の記事の中に、

前払費用のうち、所得税または法人税の取扱いにより必要経費の額または損金の額に算入することが認められている短期前払費用は、その支出した課税期間の課税仕入れに含めることになります。

というくだりがあるが、コレをわかりやすく解説している記事は以下:

繰延資産と前払費用の消費税の仕入税額控除を認識するタイミング

https://knowledge.tokyo-aoyama.jp/index.php/2022/10/07/purchase-tax-credit/

(以下、一部抜粋)

前払費用

前払費用は、役務の提供が完了したタイミングで消費税の仕入税額控除を認識するため、基本的に、時の経過に応じて消費税の仕入税額控除を認識します。

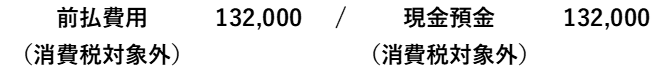

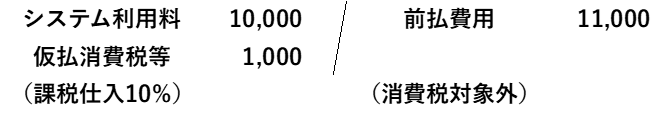

例えば、会計ソフトなどのシステム利用料を12ヶ月分まとめて12万円(税込13.2万円)支払った場合の仕訳例は次の通りです(単位:円)。

【支払時】

【毎月の償却時】

ただし、所得税又は法人税で「短期前払費用の特例」の適用を受けている場合には、所得税や法人税の取扱いと平仄を合わせるため、短期前払費用を支出したタイミングで消費税の仕入税額控除を認識します(消費税基本通達11-3-8、所得税基本通達37-30の2、法人税基本通達2-2-14)。

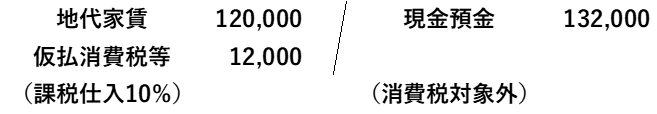

例えば、決算月に事務所家賃を12ヶ月分をまとめて支払い短期前払費用の特例の適用を受けた場合の仕訳例は次の通りです(単位:円)。

12ヶ月分をまとめて支払っていますが、短期前払費用の特例を受ける場合は、未経過分についても消費税の仕入税額控除を認識することが可能となります。

=============

■