【2025/12/9引用先リンク切れで別記事へ差替】1月分の源泉所得税納付書が前年12月の年末調整でマイナス金額になるときの、納付書の記載の仕方は?

問題の所在

源泉所得税納付書(=正式には「給与所得・退職所得等の所得税徴収高計算書」)の作成上、1月分は、前年12月分の年末調整還付金額が大きい場合、最終行がマイナス金額になることがある。

その時の段取りのメモ。

結論

ポイントは以下。なお金額例を、1月時(=12月分)の還付金額60、それ以外の納付金額計を50、それを単純に納付書の最終行の金額計は▲10、とする:

- まず、電子申告にする

(∵納付ゼロ円の場合、銀行や郵便局では、受け付けてくれず、わざわざ税務署へゼロ円の納付書を持ち込み、受領印をgetすることになるが、この時期、個人の確定申告で税務署は混んでいて待たされるため) - 1月分の納付書の記載のポイントは以下(上の通り、電子申告上、このように入力する ):

- (最終行である)合計額 → ¥マーク付きで、 ¥0円

- 「年末調整による超過税額」欄(=還付金額欄) → 最終行である合計額は¥0円になるよう、(実際の60ではなく)差額の50を記入する。

- 摘要欄 → 「還付未済の10円は、次回計算書にて控除予定」と機械的に記入する。

- なお2月で無事(?)納付に戻る場合の、2月分の納付書の記載のポイントは以下

- 「年末調整による超過税額」欄(=還付金額欄) → 上の10を記入する(=▲10 と記入される)

- (最終行である)合計額 → 上からの加減の結果の金額

- (なお摘要欄は特に充当した云々は、一応は無用だが、敢えて記載するならば「10円は1月申告から繰り越している超過税額分です。」と記載する)

参考記事は以下:

(以下、一部抜粋)

年末調整後(超過税額のほうが納付税額より多い場合)

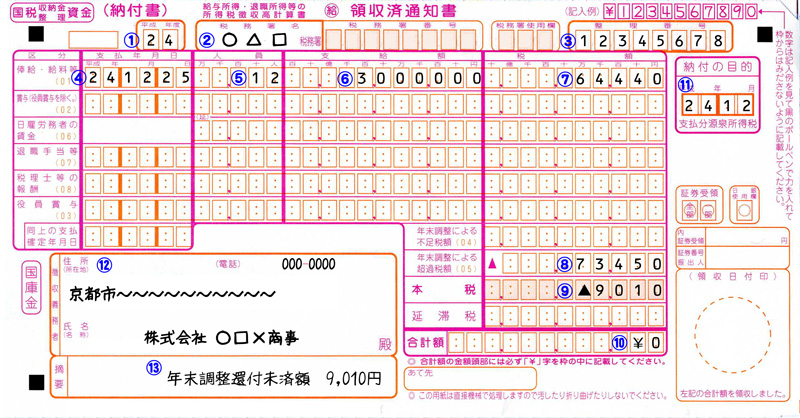

| ① | 4月1日~3月31日を一年度とします。平成25年1月10日に納付する納付書の場合には24と記入します。 |

| ② | 管轄の税務署名を記入します。税務署から送付された納付書には印刷されています。 |

| ③ | 整理番号(納税者番号)を記入します。税務署から送付された納付書には印刷されています。 |

| ④ | 給料を支払った年月日を記入します。 |

| ⑤ | 役員・社員・パート・アルバイト等、給料を支払った全人員数を記入します。 |

| ⑥ | 支払った給料等の総額(所得税、社会保険料等控除前)を記入します。 |

| ⑦ | 預かった源泉所得税の総額を記入します。 |

| ⑧ | 年末調整を行った際に払い過ぎがあった場合は、超過税額を記入します。 |

| ⑨ | 今回の納付すべき源泉所得税額から年末調整の際の超過税額を差し引き記入します。例では「税額64,440円-超過税額73,450円=-9,010円」です。当事務所では摘要欄に未済額を書き忘れた場合でも、次回納付書作成時に本税のマイナス記号で未済額がある事をわかるようにマイナス記号を付しています。 (注)税務署で発行している「年末調整のしかた」では0と記入するように案内されています。 |

| ⑩ | 延滞税がある場合、本税に延滞税をプラスして記入します。上記の場合は税金がありませんので0円です。金額の前に¥マークを記入します。 |

| ⑪ | 年月を記入します。支払年月日の年月と同じになります。 |

| ⑫ | 御社の所在地(住所)・名称(氏名)・電話番号を記入します。税務署から送付された納付書には印刷されています。 |

| ⑬ | 摘要欄に未済額を記入しておきます。税務署の説明では無記入でもOKですが、備忘のために記入しておきましょう。 |

==================

理由

なお、国税庁のhpの記事では、上の摘要欄は空欄でいいよう (^o^)

https://www.nta.go.jp/publication/pamph/gensen/nencho2022/pdf/13.pdf

補足

住宅ローン控除を適用している従業員がいる場合などは、下手をすると、2月分でも納付書の最終行である金額計がマイナス金額になることもある。

その場合でも、1月分と同様に作成すれば足りる。

■