有価証券等を譲渡/売却したときに、「課税売上割合の分母に5%を含める」って?

問題の所在

課税売上割合の算出上、非課税取引があれば、分母にのみ加算するが、その際の5%ルールについて整理した際の備忘メモ。

結論

以下の記事が参考になる:

有価証券を売却したときの消費税は?

(以下、一部抜粋)

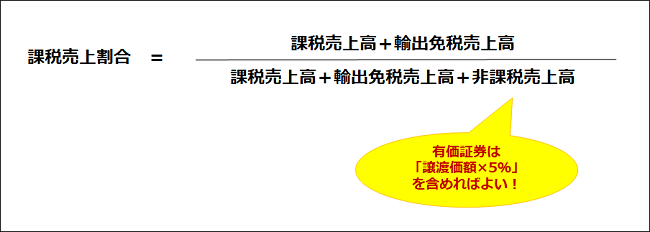

(1)課税売上割合の計算方法

有価証券を売却したときの消費税は「非課税売上」となり、消費税はかかりません。

なお、課税売上割合の計算にあたっては、『有価証券の譲渡価額の5%』を非課税売上として分母に加算することとされています。ただし、ゴルフ場利用株式等はこの取扱いから除かれます。

事業者が納付する消費税の額は「預かった消費税」から「支払った消費税」を控除して計算しますが、課税売上高が5億円超の場合や課税売上割合が95%未満の場合は、「支払った消費税」のうち課税売上割合分しか控除することができません。

そのため、課税売上割合が低く計算されるほど、消費税の納税額は増えることになりますが、分母には『譲渡価額の5%』だけを足すことによって、消費税が増えすぎないような配慮がされています。

(例)

課税売上 100,000,000円

非課税売上(有価証券譲渡除く) 5,000,000円

非課税売上(有価証券譲渡) 15,000,000円

課税売上割合=100,000,000円÷(100,000,000円+5,000,000円+15,000,000円×5%)=94.562%

(2)会計処理をするときの注意点

正しく消費税の申告を行うためには、仕訳を計上する際に、消費税の課税区分を正しいものにしておく必要があります。

有価証券を売却したときの課税区分を「非課税売上」としてしまうと、他の非課税売上と一緒になってしまうため、決算時に調整を入れない限り、課税売上割合の計算を誤ってしまうこととなります。

多くの会計ソフトでは、有価証券の譲渡に対応した課税区分を設けていますので、それを用いるようにしましょう。

弥生会計の場合

貸方税区分で「有価証券譲渡」を選択します。

===============

理由

特記事項なし

補足

特記事項なし

■