G様用)令和6年6月期において、法人が保有する暗号資産の期末評価方法は?

問題の所在

暗号資産は記憶だと、期末は取得価額のまま評価替えしないだった。

ただ、税理士交代の案件では、前年の令和5年6月期にはどうも期末時価評価(益金計上)だった。

「あれ、変わったのかな」と思いググると、改正年度が曖昧で時価評価する解説としない解説の両方がヒットする。

なので、まず、令和5年度改正と令和6年度改正の意味を以下の記事で整理した。

(以下、一部抜粋)

結論

令和5年12月中に「令和6年度 税制大綱」が示され、それが令和6年3月末日までに令和6年度税制改正として成立し、令和6年4月1日以後に施行。

ゆえに、令和6年6月期の決算では、令和6年度税制改正 が適用される。

=================

↓

ここで「国税庁 暗号資産 法人税」とググると、最新の記事は以下の記事なのだが、なぜか上の改正の令和6年4月1日より前の、令和5年12月の日付のまま。

→ この内容を確認・整理した備忘メモ。

結論

・「法人が保有する、(自社発行ではない)暗号資産の期末評価」は、令和5年度改正で、時価評価になった。ちょうど売買目的有価証券の処理と同じ。

・令和6年6月決算では、令和6年度税制改正が適用される。ただ、令和6年度改正では、上の「」の点については改正がなかった。

・だから、上の「」に限定すれば、国税庁の最新の記事も、令和6年度改正を反映させる必要はなく、令和5年12月に公表した記事が最新でok。

理由

以下の2つの記事が参考になる:

1) 国税庁の現時点での最新記事はおそらく以下:

令和5年12月25日

国 税 庁

課 税 総 括 課

個 人 課 税 課

法 人 課 税 課

資 産 課 税 課

資産評価企画官

消 費 税 室

暗号資産等に関する税務上の取扱いについて(情報)

https://www.nta.go.jp/publication/pamph/pdf/virtual_currency_faq_03.pdf

(以下、一部抜粋。着色は引用者加筆)

3-1-3 暗号資産の期末時価評価〔令和5年 12 月更新〕

問 当社は、事業年度終了の時に暗号資産を有していますが、期末に何らかの処理をする必要はありますか。

答 法人が事業年度終了の時において有する暗号資産(活発な市場が存在する暗号資産(注1)(本問において「市場暗号資産」といいます。)に限るものとし、特定自己発行暗号資産(注2)を除きます。)については、時価法により評価した金額をもってその時における評価額とする必要があります。

なお、その市場暗号資産(特定自己発行暗号資産を除きます。)を自己の計算において有する場合には、その評価額と帳簿価額との差額(本問において「評価損益」といいます。)は、その事業年度の益金の額又は損金の額に算入する必要があります。

また、この評価損益は、翌事業年度で洗替処理をすることになります。

なお、時価評価金額は、その市場暗号資産の種類等ごとに次のいずれかの価格にその市場暗号資産の数量を乗じて計算した金額とされています。

① 価格等公表者によって公表されたその事業年度終了の日における市場暗号資産の最終の売買の価格(※1)

(※1) 公表された同日における最終の売買の価格がない場合には、同日前の最終の売買の価格が公表された日でその事業年度終了の日に最も近い日におけるその最終の売買の価格となります。

② 価格等公表者によって公表されたその事業年度終了の日における市場暗号資産の最終の交換比率(※2)×その交換比率により交換される他の市場暗号資産に係る上記①の価格

(※2) 公表された同日における最終の交換比率がない場合には、同日前の最終の交換比率が公表された日でその事業年度終了の日に最も近い日におけるその最終の交換比率となります。

(注)1 活発な市場が存在する暗号資産とは、法人が有する暗号資産のうち次の要件の全てに該当するものをいいます。

イ 継続的に売買価格等(※3)が公表され、かつ、その公表される売買価格等がその暗号資産の売買の価格又は交換の比率の決定に重要な影響を与えているものであること。

(※3)売買価格等とは、売買の価格又は他の暗号資産との交換の比率をいいます。

ロ 継続的に上記イの売買価格等の公表がされるために十分な数量及び頻度で取引が行われていること。

ハ 次の要件のいずれかに該当すること。

(イ) 上記イの売買価格等の公表がその法人以外の者によりされていること。

(ロ) 上記ロの取引が主としてその法人により自己の計算において行われた取引でないこと。

2 特定自己発行暗号資産とは、法人が発行し、かつ、その発行の時から継続して有する暗号資産であ

って、その時から継続して譲渡についての制限その他の条件が付されている一定のものをいいます。

一定のものとは、その発行の時から継続して次のイ又はロの要件のいずれかに該当する暗号資産を

いいます。

イ その暗号資産につき、他の者に移転することができないようにする技術的措置であって、次の要

件の全てに該当するものがとられていること。

(イ) その移転することができない期間が定められていること。

(ロ) その技術的措置が、その暗号資産を発行した法人(その法人との間に完全支配関係がある他の者を含みます。)の役員及び使用人その他一定の者のみによって解除をすることができないものであること。

ロ その暗号資産が信託で次の要件の全てに該当するもの(受益者等課税信託に限ります。)の信託財産とされていること。

(イ) その信託の受託者が信託会社のみであり、かつ、その信託の受益者等がその暗号資産を発行した法人のみであること。

(ロ) その信託に係る信託契約において、その信託の受託者がその信託財産に属する資産及び負債を受託者等(その信託の受託者及び受益者等をいいます。)以外の者に譲渡しない旨が定められていること。

(ハ) その信託に係る信託契約において、その暗号資産を発行した法人によって、その信託の受益権の譲渡及びその信託の受益者等等の変更をすることができない旨が定められていること。

===================

2) 民間の記事で最新の記事で参考になるのは以下。理想は①令和4年度までの処理、②令和5年度の処理、③令和6年度以降の処理、と時系列で解説している記事であるが、ググったところ見当たらず、せいぜい以下の記事が上の②③(メインは③)をカバーしていたので引用:

法人が運用する暗号資産の法人税、消費税の取扱い 更新日:

(以下、一部抜粋。なお令和5年度に適用される部分は筆者青着色)

暗号資産の法人税法上の期末時価評価

令和6年度税制改正

令和5年度税制改正において、市場暗号資産であっても、以下の要件に該当する暗号資産は原価法となり、期末時価評価課税の対象から除外されていました。

| ➀ 自己が発行した暗号資産でその発行の時から継続して保有しているものであること。 ➁ その暗号資産の発行の時から継続して次のいずれかにより譲渡制限が行われているものであること。 (イ)他の者に移転することができないようにする技術的措置がとられていること。 (ロ)一定の要件を満たす信託の信託財産としていること。 |

令和6年度税制改正では、法人が所有する市場暗号資産に該当する暗号資産で、譲渡制限その他の条件が付されている暗号資産(以下「譲渡制限の暗号資産」)の期末における評価額は、原価法・時価法のいずれかの評価方法を法人が選定できるようになります(評価方法を選定しなかった場合には、原価法となります。)。

下記の要件に該当する暗号資産を、譲渡制限の暗号資産といいます。

| ① 他の者に移転できないようにする技術的措置がとられいていること等その暗号資産の譲渡についての一定の制限が付されていること。 ② 上記①の制限が付されていることを認定資金決済事業者協会において公表させるため、暗号資産交換業者に対して上記①の制限が付されている旨の通知等をしていること。 |

つまり、自己発行継続保有だけでない譲渡制限の暗号資産でも、原価法により評価できるということになりました。

市場暗号資産(活発な市場が存在する暗号資産)

法人が事業年度終了の時において有する活発な市場が存在する暗号資産(「市場暗号資産」といいます。)については、時価法により評価した金額(「時価評価金額」といいます。)をもって、その時における評価額とする必要があります(法法61②、法令118の7)。

| 市場暗号資産とは、法人が保有する暗号資産のうち次の要件の全てに該当するものをいいます(法令118の7)。 イ 継続的に売買価格等が公表され、かつ、その公表される売買価格等がその暗号資産の売買の価格又は交換の比率の決定に重要な影響を与えているものであること。 |

法人が市場暗号資産をステーキングによる報酬を得るためにロックアップ(暗号資産を他に移転できないような仕組みを採用)を行っている場合や、使用料を得るために貸付けをしている場合も、法人税法上の期末時価評価の対象となり、評価額と帳簿価額との差額を益金の額又は損金の額に算入することとなります(国税庁HP「令和5年1月20日付、法人が保有する暗号資産に係る期末時価評価の取扱いについて(情報 )」)。

なお、時価評価金額は、暗号資産の種類ごとに次のいずれかにその暗号資産の数量を乗じて計算した金額とされています(法法61②、法令118の8)。

① 価格等公表者によって公表されたその事業年度終了の日における市場暗号資産の最終の売買の価格

② 価格等公表者によって公表されたその事業年度終了の日における市場暗号資産の最終の交換比率×その交換比率により交換される他の市場暗号資産に係る上記①の価格

その市場暗号資産を自己の計算において有する場合には、その評価額と帳簿価額との差額(「評価損益」といいます。)は、その事業年度の益金の額又は損金の額に算入する必要があります(法法61③④)。

また、この評価損益は翌事業年度で洗替処理をすることになります(法令118の9①④)。

| 当期の処理 | 翌期の処理 |

|---|---|

| 評価益の益金算入 | 評価益と同額を損金算入 |

| 評価損の損金算入 | 評価損と同額を益金算入 |

| (X1年度期末) 暗号資産 〇円 / 暗号資産運用損益 〇円(X2年度期首) 暗号資産運用損益 〇円 / 暗号資産 〇円 |

活発な市場が存在しない暗号資産

活発な市場が存在しない暗号資産は、原価法となります。

========================

↓

・「法人が保有する、(自社発行ではない)暗号資産の期末評価」は、令和5年度改正で、時価評価になった。

・令和6年度改正では、上の「」の点については改正がなかった。

・だから、上の「」に限定すれば、国税庁の最新の記事も、令和6年度改正を反映させる必要はなく、令和5年12月に公表した記事が最新でok。

補足

上の理由の最後の3行を比較して解説している国税庁の記事は以下:

令和6年度法人税関係法令の改正の概要

https://www.nta.go.jp/publication/pamph/hojin/kaisei_gaiyo2024/01.htm

↓

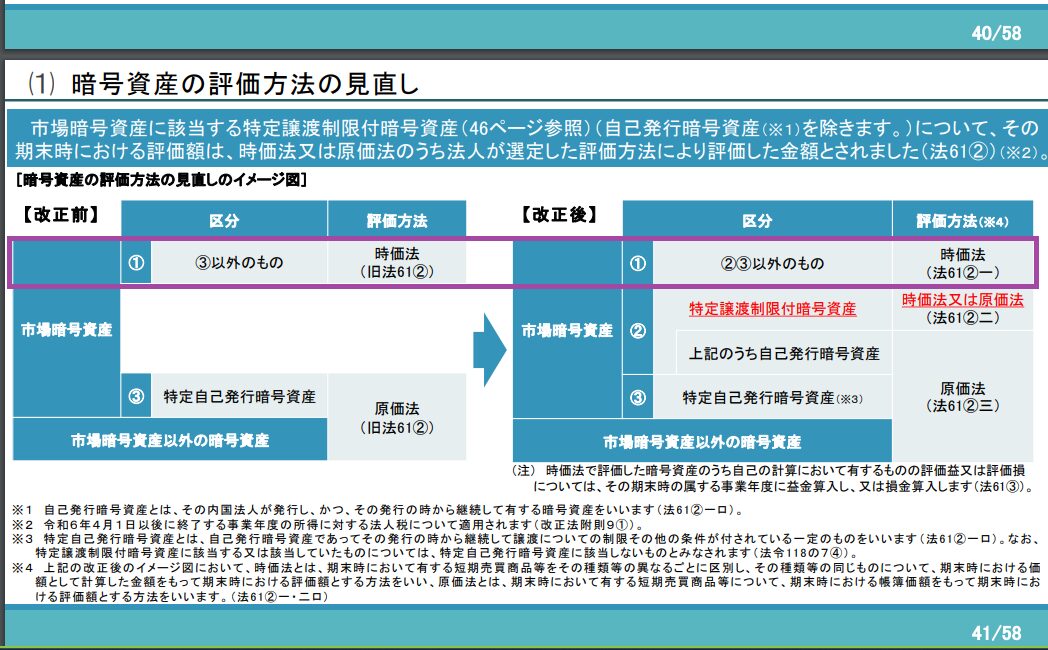

このうち、「9 暗号資産の評価方法の見直し等」は以下:

https://www.nta.go.jp/publication/pamph/hojin/kaisei_gaiyo2024/pdf/L.pdf

(以下、一部抜粋。赤枠線は引用者加筆)

★上の紫枠線内。前年から変化なし。

■