T様用)個人事業主の節税方法は?

問題の所在

以下の事例:

・個人事業主の顧問先様。

・デザイン業なので利益が大きい。

・数年後に法人成りを予定。

→ 節税案とそのメリット度合いを棚卸し。★なお、フェラーリ投資や、リース匿名組合といった類は記載外:

結論と理由

以下の4つ:

1)小規模企業共済

ググって最初にヒットした以下の記事が参考になる:

小規模企業共済にデメリットはあるの?基本的な仕組みについて解説!

↓

・内容:最大月7万円。支払金額が全額所得控除。個人事業の廃業時に全額返金。

・最後が、廃業ではなく法人成りの場合には、上のリンク先の「準共済金」に該当する。

・準共済金や解約手当金は要件を満たさないため、一括受取りのみとなります。準共済金を一括で受け取る場合は退職所得扱い。

・事例では1年以上支払い済なので、返金は保証される。

2)セーフティ共済

以下の記事が参考になる:

① 経営セーフティ共済の加入資格

https://kyosai-web.smrj.go.jp/tkyosai/entry/index_01.html

② 解約/解約手当金の税法上の取扱い

https://kyosai-faq.smrj.go.jp/tkyosai/index.php?action=faq&cat=17&id=22&artlang=ja

↓

・内容:最大月20万円。所得控除。個人事業主も加入可能。個人事業の廃業時に全額返金。

・加入要件は以下の①②のとおりクリア。

①個人事業主として1年以上の実績あり、

②・常時使用する従業員の数はゼロないし青色専従給与者1名のみだが、アッパー基準ゆえok、・事業所得で確定申告実施済でok、請負契約ゆえok。

・解約手当金は、掛金を事業所得の必要経費に算入していた場合、解約手当金は事業所得の収入金額となります。

・経営セーフティ共済は個人事業から法人事業へ(=法人成りした会社へ)共済契約を引き継ぐことができますので、最後、会社での出口戦略として退職金制度を用意することが可能です!

https://kyosai-web.smrj.go.jp/customer/tkyosai/registration/describe/index_23.html

3)ideco

以下の記事が参考になる:

① iDeCo(イデコ)の特徴

https://www.ideco-koushiki.jp/guide/

② 3つの節税メリット

https://dc.rakuten-sec.co.jp/feature/tax_saving/

(以下、一部抜粋)

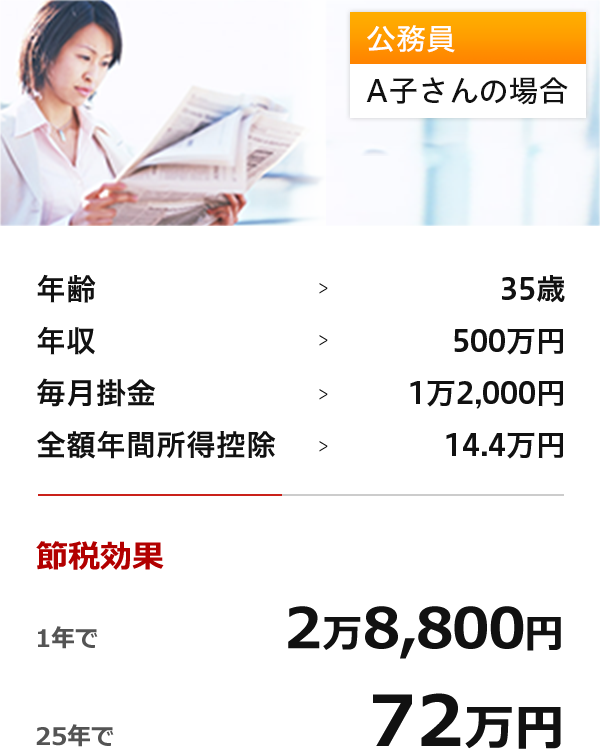

1.積立時:掛金が「全額所得控除」!

毎年、所得税と住民税が軽減される

個人型確定拠出年金(iDeCo)で積み立てた掛金は、全額が所得控除の対象となり、「所得税」と「住民税」が軽減されます。

自営業者は確定申告、会社員の場合は年末調整で対応できます。

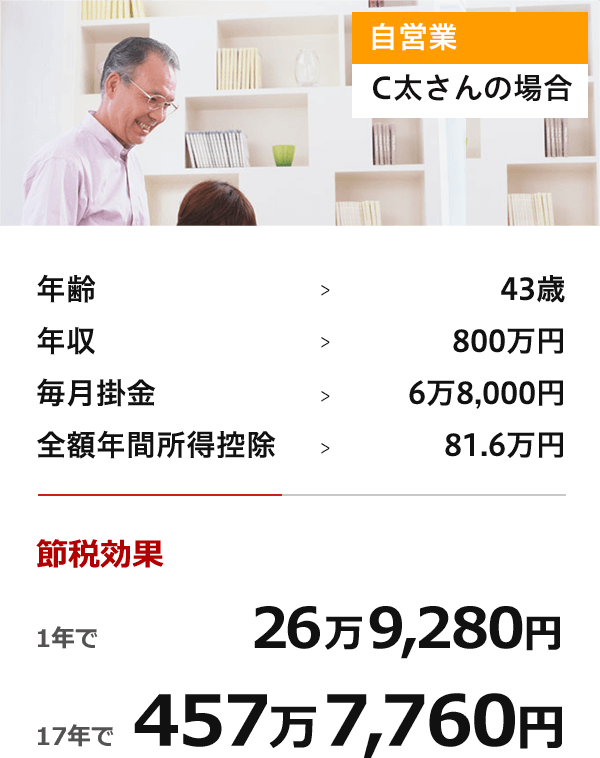

節税額は、年収や掛金に応じて変動しますが、積み立てる全期間に適用されますので、下記のように大きな節税メリットが見込めます。

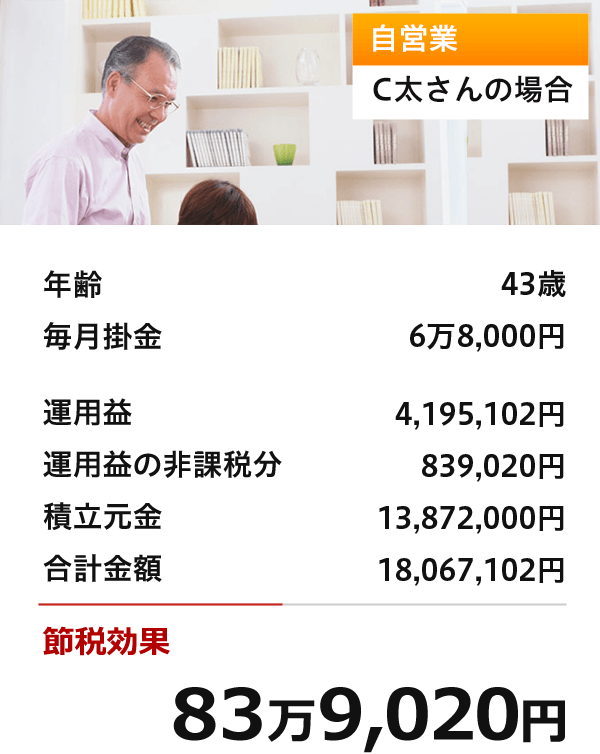

- 自営業の方は所得控除額が人によって大きく異なるので各種所得控除を考慮せず、年収を課税所得として試算しています。

- 自営業以外の方は収入に応じた給与所得控除、基礎控除、社会保険料控除(年収の15%として計算)を考慮して試算しています。

- 復興特別所得税は考慮していません。

あなたの節税メリットはどのくらい?

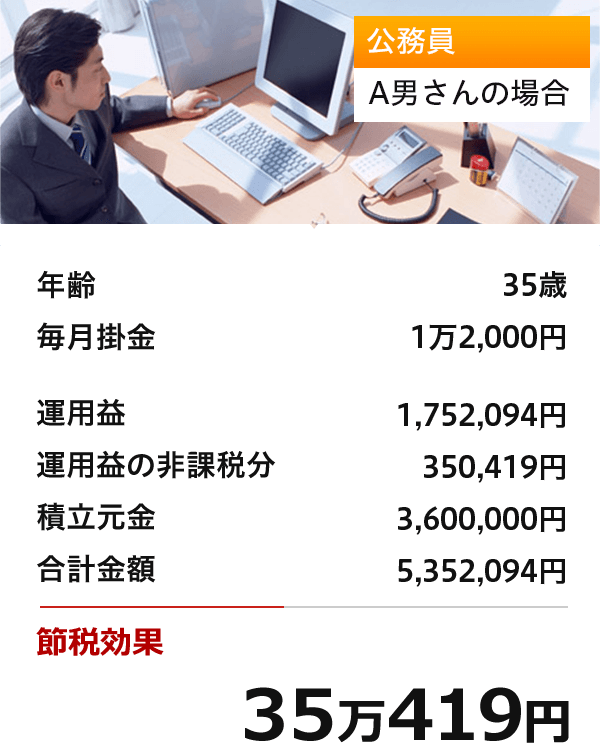

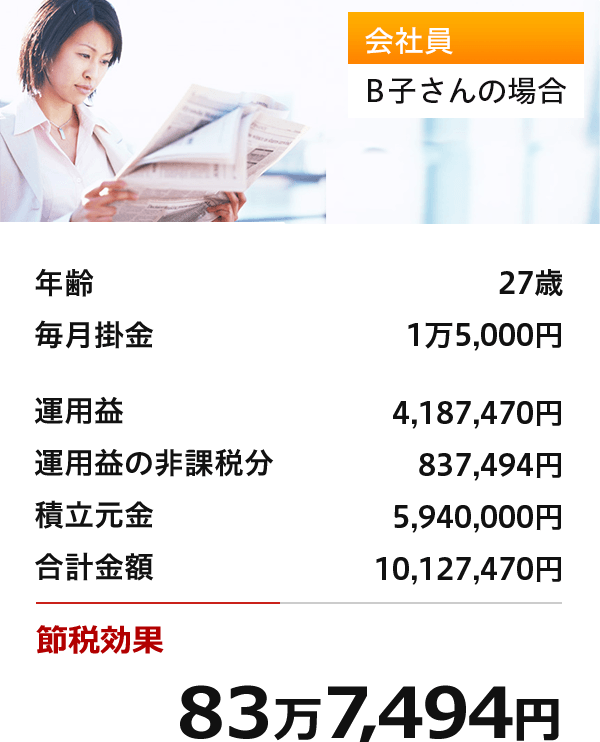

2.運用時:分配金などの運用利益が「非課税」!

運用益に課税されずに再投資されるのでお金が増えやすい

投資信託などの金融商品で運用する場合、通常だと20.315%の税金がかかります。しかし、確定拠出年金で運用した場合には、運用益がすべて非課税になります。

本来は税金として引かれるはずの運用益も再投資されますので、通常よりも有利にお金を増やすことができます。

例えば年率3%で運用した場合、運用益に課税されないことで、下記いずれのケースでも数十万円の節税効果が得られます。

あなたの節税メリットはどのくらい?

節税効果シミュレーション

3.受取時:受取方法に関わらず一定額まで「非課税」!

一時金、年金ともに税制優遇あり

60歳以降、積み立てた資金を受け取るときは、年金か一時金で受け取れます。

年金で受け取る場合は「公的年金控除」、一時金で受け取る場合は「退職所得控除」が適用され、以下のように税金がかからないこともあります。

補足

特記事項なし

■