当事務所用)法人で経費等を支払い時に、法人名義クレジットカードでポイントを併用して支払った場合の仕訳は(+消費税上の扱いは)?

問題の所在

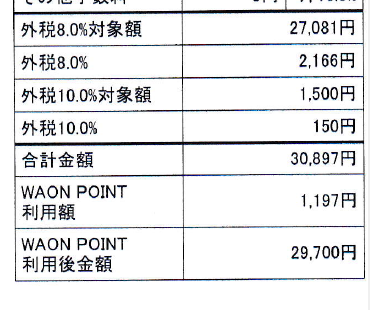

以下の事例。以下のWACOMポイントの仕訳は?

★なお大前提で、(=従業員個人名義のではなく)会社名義のクレジットカードでの支払い。

結論

以下の通り(なお、補助科目の仕訳は明らかなので省略)

(借)福利厚生費(課税仕入8%) 29,247 (貸)未払金(対象外) 29,247

(借)荷造発送費(課税仕入10%) 1,650 (貸)未払金(対象外)1,650

(借)荷造発送費(対象外)(注1) 1,197 (貸)雑収入(対象外) 1,197

なお、上の(注1)については、福利厚生費a/cと荷造発送費a/cのいずれに充てるかが問題となるが、、、、通常、損金に計上する科目であれば何でもいい! 雑費a/cでも可。ただし多くの科目で消費税の設定が課税10%と推定されるので、この仕訳では対象外へ変更が必要。

理由

以下の記事が大変参考になる:

(以下、一部抜粋)

1. 会計処理/仕訳方法

ポイントを利用する側の会計処理については、「事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方」(2018年・国税庁)が参考となります。こちらをもとに解説します。

会計処理としては、下記の2つとなります。

| ①現金支払額(仕入値引)で処理する方法 | ポイント利用部分は「仕入値引」として、仕入額を「実際支払額」で計上する方法 |

|---|---|

| ②ポイント部分を「雑収入」で処理する方法 | ポイント利用部分は、「無償の経済的利益」を受けたものとして収入計上し、仕入額は「通常価額」で計上する方法 |

2.具体例

● ポイント付与時

商品を10,000円で購入し、現金10,000円を支払った。

この際、ポイントとして「1,000円分」付与してもらった。

● ポイント利用時

後日、別の商品30,000円を購入した。

この際、上記のポイント1,000円分を利用し、残金29,000円は現金で支払った。

(1) 仕訳

それぞれの方法で仕訳をまとめると、以下の通りとなります。

| ①現金支払額で処理 | ②雑収入で処理 | |||||||

|---|---|---|---|---|---|---|---|---|

| 借方 | 貸方 | 借方 | 貸方 | |||||

| ポイント付与時 | 仕入(課税仕入) | 10,000 | 現金 | 10,000 | 同左 | |||

| ポイント利用時 | 仕入(課税仕入) | 29,000 | 現金 | 29,000 | 仕入(課税仕入) | 30,000 | 現金 雑収入(不課税) | 29,000 1,000 |

| 摘要 | 実際現金支払額で仕入を計上するため、実務上は処理が楽です。ただし、実際価額30,000円が表示されません。 | 実際価額30,000円を表すことができます。一方、現金支出がないポイント利用部分を、「雑収入」(見えない儲け分)として計上します。 | ||||||

(2) 2つの方法の共通点

①ポイント付与時の仕訳は同じ

ポイント付与時の仕訳は、「同じ仕訳」となります。

なお、ポイント付与部分に関しては「仕訳」は行いません。なぜなら、「ポイントの付与行為」自体は、「役務未提供」であり収益が実現しておらず、かつ、「資産の譲渡等の対価ではない」ためです。

②実質的な経費金額は同じ

ポイント利用時の仕訳は異なりますが、最終的な「経費」の金額は同額となります。「②雑収入で処理」する場合も、「仕入」と「雑収入」が相殺され、純額経費は29,000円となり、実際支払額が「実質経費」になる点は共通します。

(3) 異なる点

ポイント利用時の「仕入」の金額が異なる結果、消費税の「仕入税額控除」の金額が変わってくる点が違いとなります。

消費税上の「仕入税額控除」の金額は、それぞれ以下の通りです。

| ①現金支払額で処理(仕入値引) | ポイント差引後の「実際支払額」 |

|---|---|

| ②雑収入で処理 | ポイント差引前の「商品対価」 |

3. どちらの方法を採用するか?

実務上、一番楽なのは、圧倒的に①「現金支払額」で処理する方法です。

しかし、税法上・・上記2つの方法は、任意に選択できなくなりました。以下にまとめます。

(1) 共通ポイント制度を利用する場合

「共通ポイント」とは、商品等提供企業が独自に発行するポイントではなく、コンビニやスーパーなど様々な店舗で利用できるポイント制度のことです。例えば、「Tポイント」、「楽天スーパーポイント」、「Dポイント」 などが代表例です。

税務上、共通ポイントの利用額は、利用店舗から受ける「値引」ではなく、ポイント運営会社から無償で受ける「経済的な利益」と考えています。したがって、会計処理は、上記①の仕入値引ではなく、②雑収入で処理する方法となります。

また、ポイント部分の「雑収入」は、無償の「経済的利益」のため消費税不課税取引となります。

(3) 結論

上記の処理をまとめると、以下の通りとなります。

| 共通ポイント制度を利用する場合 | ②雑収入計上のみ |

|---|---|

| 企業発行ポイントを利用する場合 | ① or ②(レシートの内容による) |

実務上「雑収入」計上は、かなり手間がかかります。特に、大量に「家電製品」や「ドラッグストア」から仕入れて販売するようなビジネスの場合、処理が非常に煩雑になります。

個人的な見解にはなりますが、①②どちらの方法を採用しても、損益インパクトは同じですので、中小企業は、①現金支払額での処理でよいかなと思います。確かに「雑収入」部分は消費税不課税となり、消費税納税額は多くなってしまいますが・・実務上の手間を考えると①で十分かとな・・思っています。

=================================

補足

上の記事の冒頭に

「事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方」(2018年・国税庁)

は以下:

No.6480 事業者が商品購入時にポイントを使用した場合の消費税の仕入税額控除の考え方

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6480.htm

(以下、一部抜粋)

具体例

事業者が商品を購入した際、その取引(課税仕入れ)について仕入税額控除を行うこととなりますが、商品購入時にポイントを使用した場合、消費税の「課税仕入れに係る支払対価の額」は、

① ポイント使用が「商品本体価額の値引き」である場合には、商品対価の合計額からポイント使用相当分の金額を差し引いた金額(値引後の金額)

② ポイント使用が「支払うべき価額の値引き」である場合には、商品対価の合計額(全額)

となります。

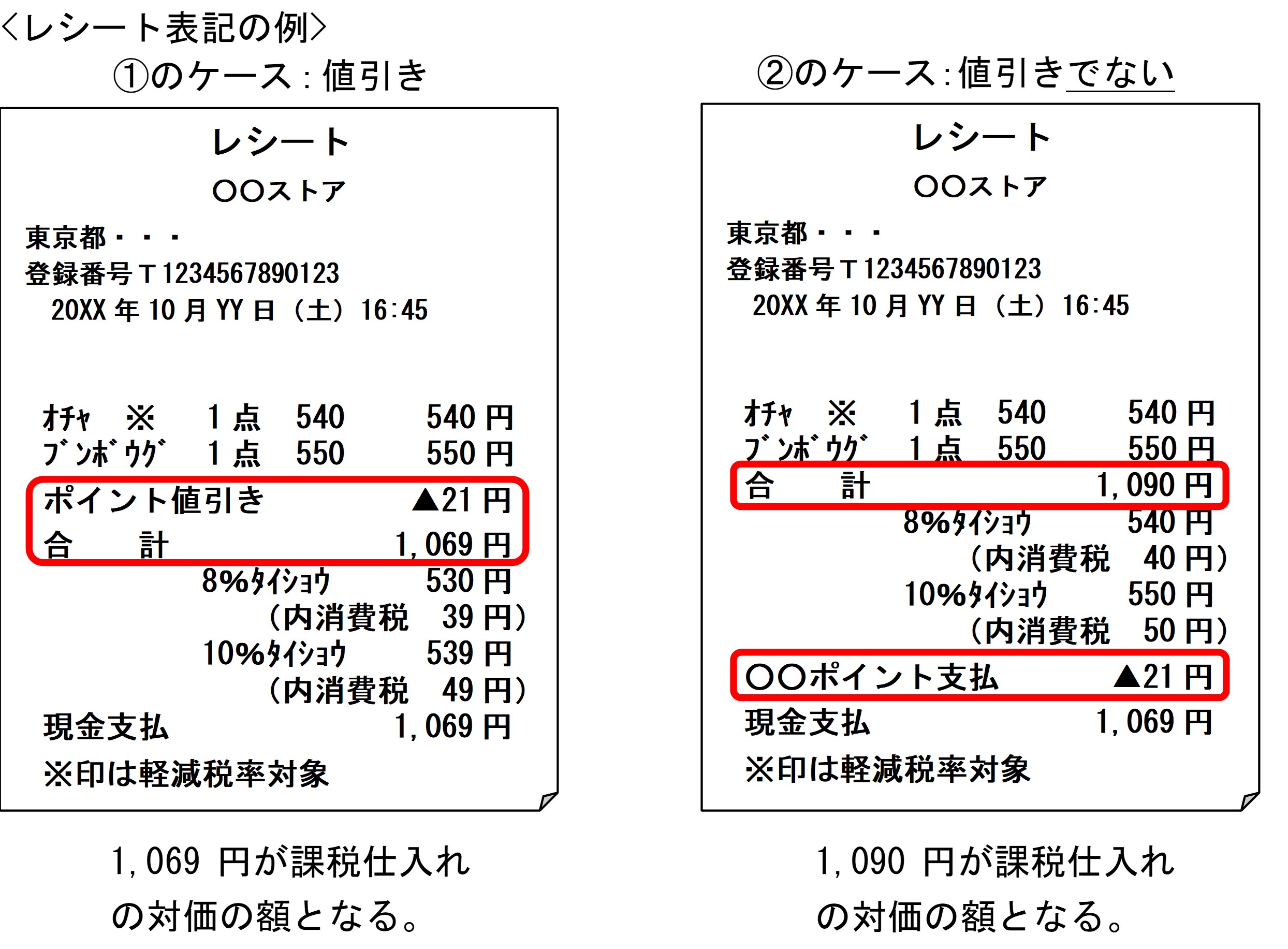

なお、商品購入時に発行されるレシートには、ポイント使用の態様に応じて「課税仕入れに係る支払対価の額」が表示されていると考えられますので、商品を購入した事業者においては、レシートの表記から「課税仕入れに係る支払対価の額」を判断して差し支えありません。

(注1) 消費税の仕入税額控除の適用を受けるためには、区分経理に対応した帳簿および適格請求書等の保存が必要となります。

そのため、例えば、次のように、日々の記帳段階から取引を税率ごとに区分経理しておくことが考えられます。

①のケース(値引き)

消耗品費( 8パーセント対象) 530円 / 現金 1,069円

消耗品費(10パーセント対象) 539円

②のケース(値引きでない)

消耗品費( 8パーセント対象) 540円 / 現金 1,069円

消耗品費(10パーセント対象) 550円 / 雑収入(消費税不課税) 21円

(注2) 即時充当(即時に購買金額にポイント等相当額を充当する方法)による値引きは、商品対価の合計額が変わるものではありません。

このため、事業者が商品を購入した際に、即時充当による消費者還元を受けた場合には、商品対価の合計額が「課税仕入れに係る支払対価の額」となります(②のケースと同様)。

(注3) 共通ポイント制度を利用する事業者およびポイント会員の一般的な処理例については、「共通ポイント制度を利用する事業者(加盟店A)及びポイント会員の一般的な処理例」(PDF/143KB)をご参照ください。

============

■