仕入控除税額が、全額控除できない場合の、消費税等の期末の清算・精算仕訳で、貸借差額の算出上のポイントは?

問題の所在

消費税の「納付税額」の計算方法には、一般課税と簡易課税とがあり、

さらに、消費税の「仕入控除税額」の計算方法には、(簡易課税を適用しない場合)

・課税売上高が5億円以下 かつ 課税売上割合が95%以上 → 全額控除

・課税売上高が5億円超 又は 課税売上割合が95%未満 → 個別対応方式又は一括比例配分方式のいずれかで計算

と決まっている。

以下の一括比例配分方式の事例で、期末の消費税に係る相殺消去仕訳で苦労した。

最寄りの丸善で消費税の解説書を片っ端から調べたが、この論点の解説をしているものはなかったので、その備忘メモ:

・(参考)飲食業、個人事業、

・コロナ禍給付金が多額にあるため、課税売上割合が83.2%で、95%以下のため、仕入控除税額が100%取れない(ことに期末に判明したので、当然に、一括比例配分方式による)

・仕入控除税額に関しては、個人事業主の所得税であり、資産も交際費等もないことから、全額、当期の経費に計上する。科目は帳簿上は租税公課a/cとする。

・弥生会計AEを使用して作業するため、以下、スクショで表示。

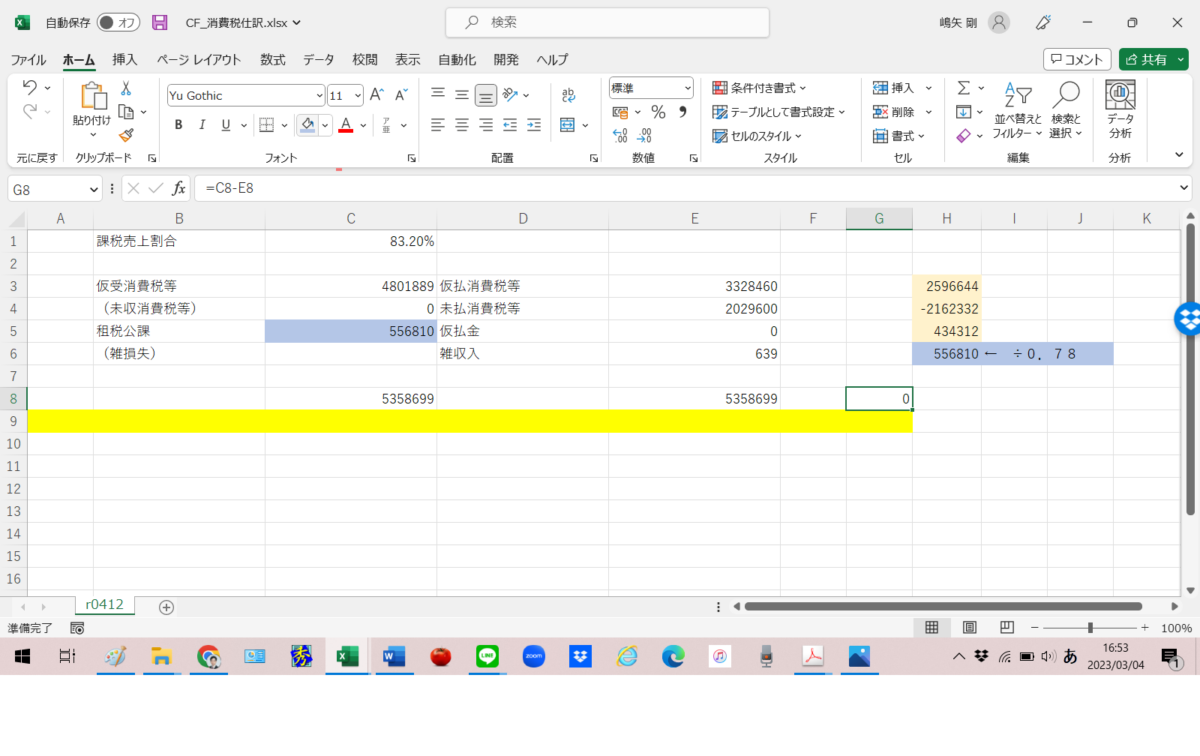

・期末の消費税相殺仕訳に関連する金額(=使用できる情報)は以下:

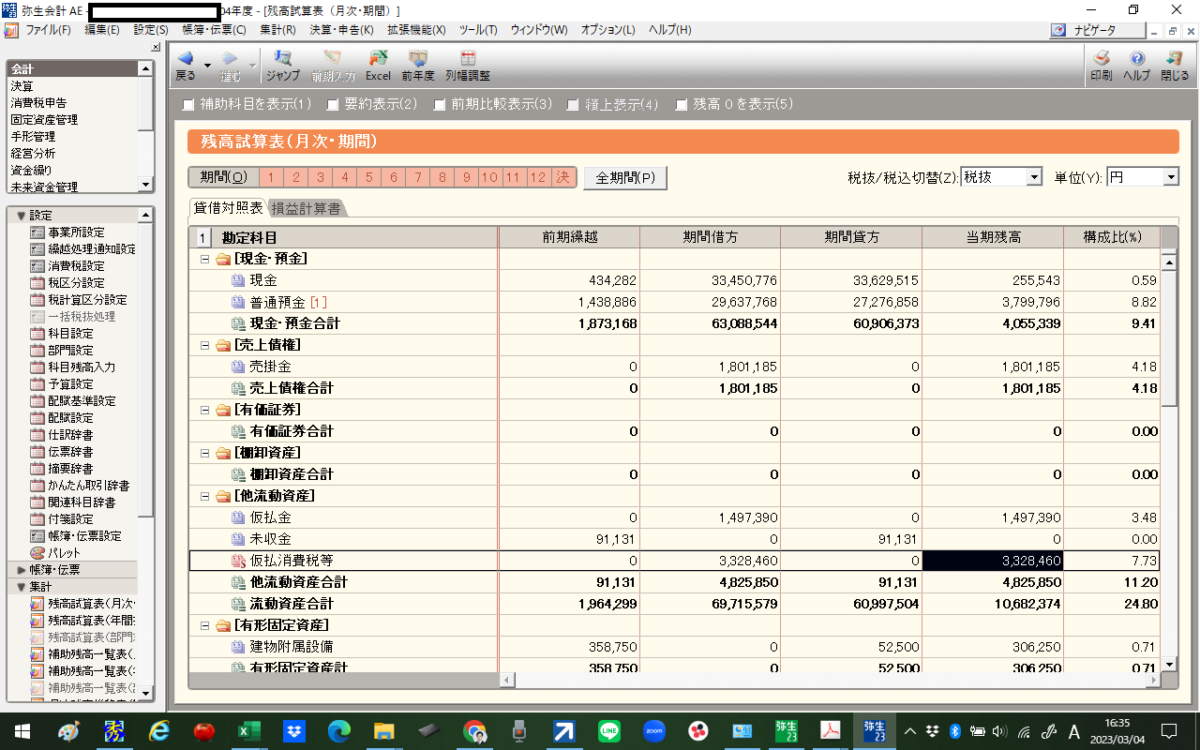

▼TB、仮払消費税等a/cの金額

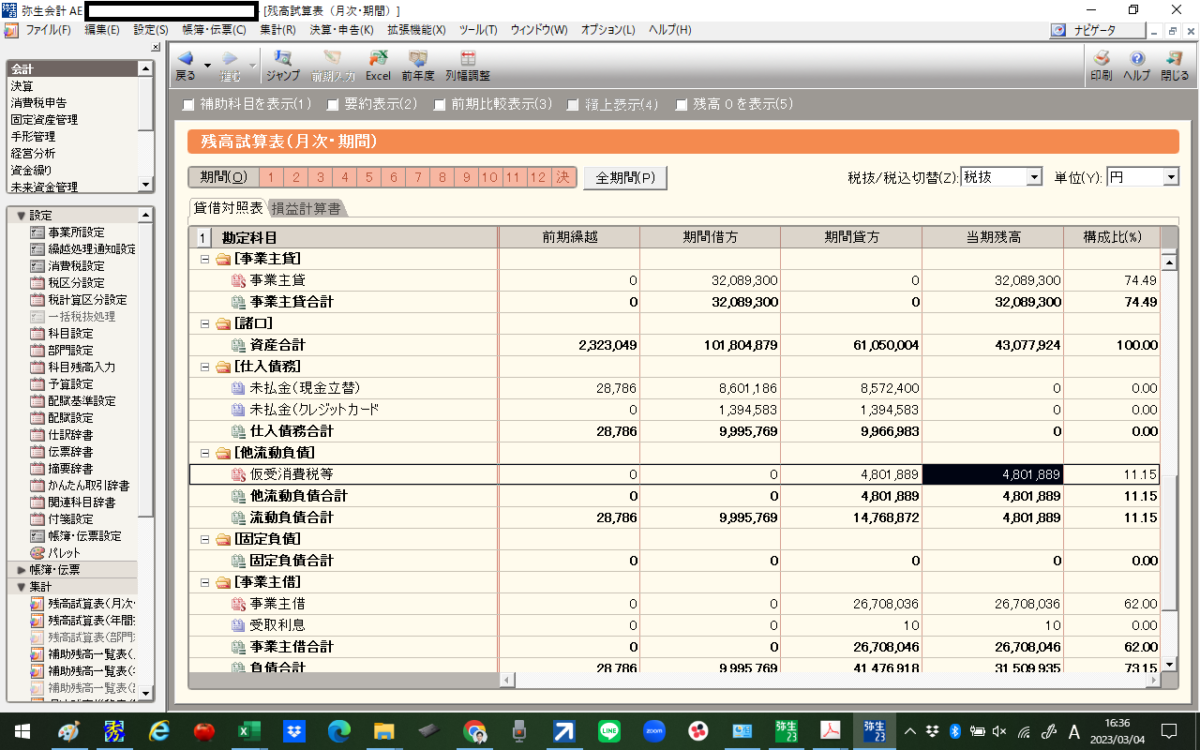

▼TB、仮受消費税等a/cの金額。

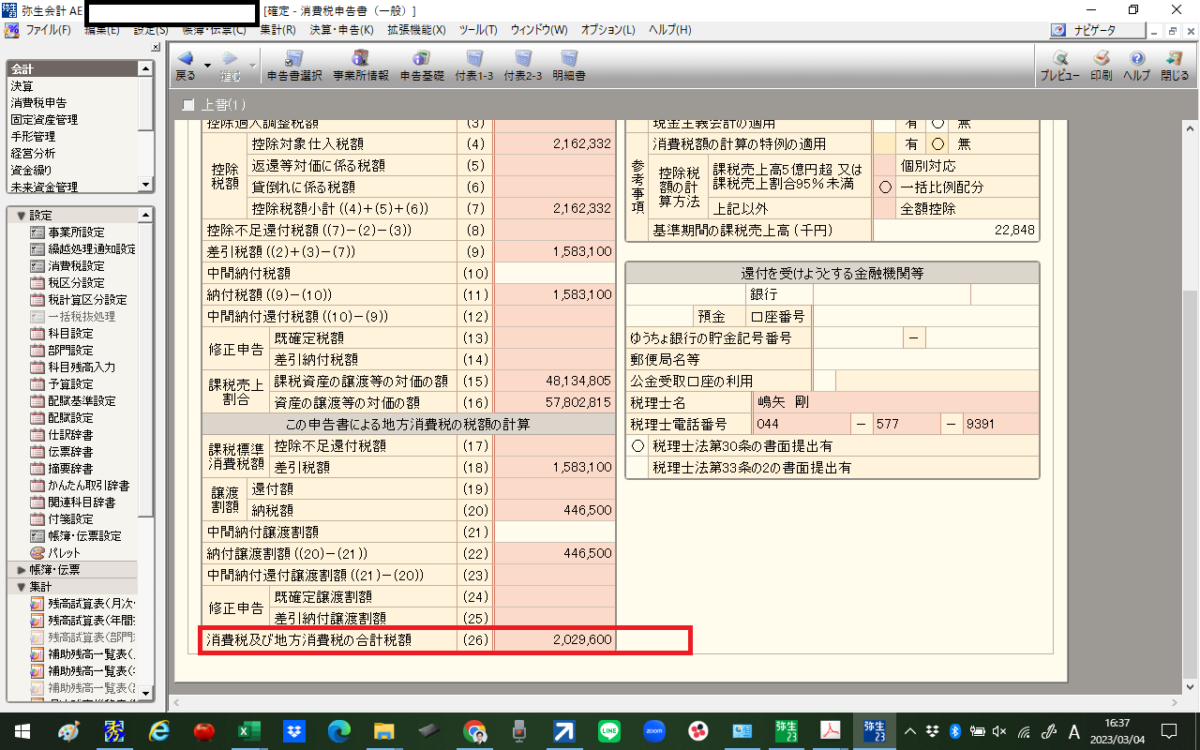

▼消費税等申告書 第一表、未払消費税等の金額。

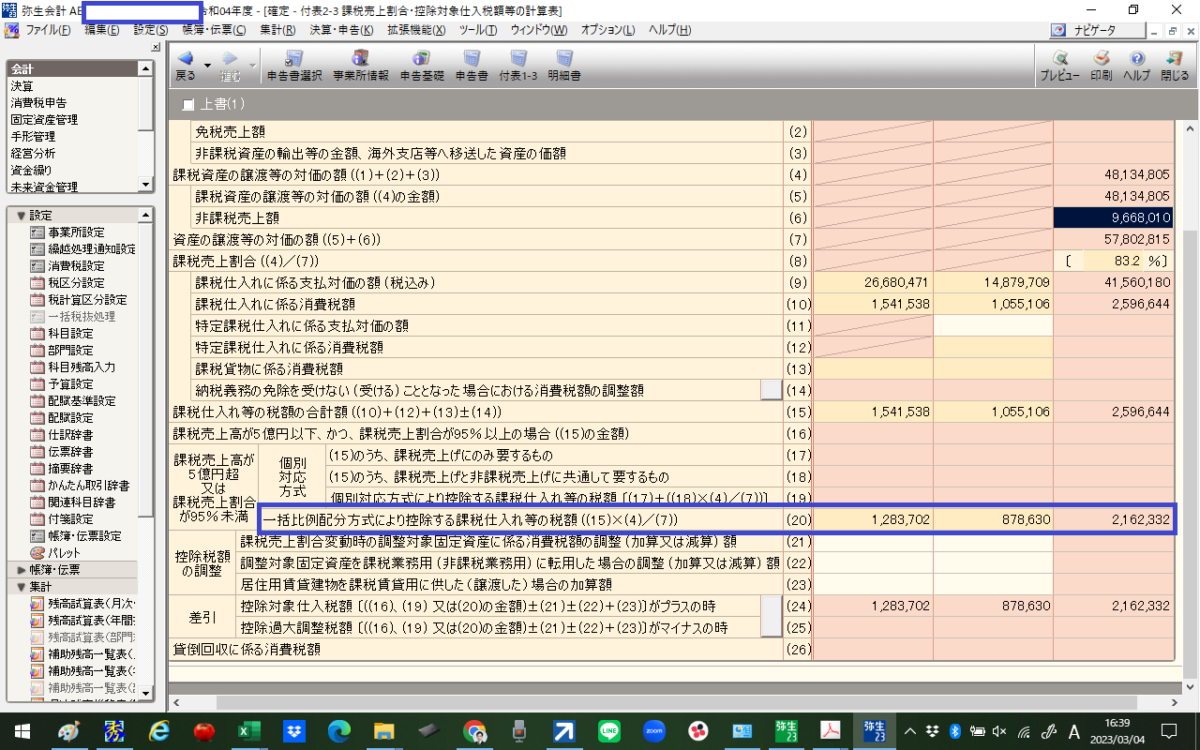

▼消費税等申告書 付表2-3。一括比例配分方式の税額。

結論

以下の通り:

理由

計算のポイントは以下:

ポイント1)0.78で割り返す

弥生会計AEの帳簿上の各金額は国税+地方税分合算であるが、消費税の申告書の金額情報は国税分だけしかない

→ だから、0.78で割り返す必要がある。

ポイント1)仕入税額控除「できない金額」を算出する

付表2-3の「一括比例配分方式~の税額」の金額は、文字通り、仕入控除税額が可能な金額を表示している(くどいが国税分だけの金額)

→ だから、相殺仕訳の借方の租税公課a/cの金額は、

①TB上の仮払消費税等a/c(=100%控除可な場合の仕入控除税額)

から、

②「一括比例配分方式~の税額」

を控除した金額であり、それは先に余白で計算しておく必要がある

(=上からの画像の、一番下のエクセルの画像の右脇の余白の青色の金額。)

▼

なお、貸方の雑収入a/cは、実務上、必ず生じる端数処理がプールされて計上されるものであるが、これを無視して仕訳の単純貸借差額を安易に、租税公課a/cに計上するのは、他の原因による仕訳間違いリスクがあることから△であり、上述のようにあるべ金額を埋めていくべきである。

また、「10%分と8%軽減分が混在しているので、各々分けて計算(→仕訳も分離して)しなければならないか?おーめんどくさい。。。」

と心配したが、一括比例配分方式であるかぎり、どこまでも比例配分であるので、分離は無用。

(→個別対応方式だと、、、、、分離することになるのであろう。。。)

補足

上の仕訳の画像で、租税公課a/cでよい理由は、以下の記事が参考になる:

No.6921 控除できなかった消費税額等(控除対象外消費税額等)の処理

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6921.htm

(以下、一部抜粋。なお上の事例に該当する、当事務所の都合の良い部分を抜粋している)

控除対象外消費税額等が資産に係るもの以外である場合

次に掲げる方法によって損金の額または必要経費に算入します。

(1)法人税

全額をその事業年度の損金の額に算入します。

ただし、交際費等に係る控除対象外消費税額等に相当する金額は交際費等の額に加算して、交際費等の損金不算入額を計算します。

交際費等に係る消費税等の処理については、コード6917「交際費等の損金不算入額を算出する場合における消費税等の取扱い」を参照してください。

(2)所得税

全額をその年分の必要経費に算入します。

==================

■