当事務所用)不動産所得の青色申告特別控除10万円規模で、どの程度の帳簿を整備しておく?

問題の所在

別の投稿で、不動産所得で青色申告特別控除10万円のお客様で使用するソフトを、(弥生会計AE→e-tax(インストール版)ではなく)、確定申告書等作成コーナー方式でいくと決めた。

その場合、従前の「弥生会計AE→e-tax(インストール版)」方式なら仕訳日記帳と総勘定元帳があるので十分だが、確定申告等作成コーナー方式では、エクセル集計しかないので、どうするか問題となる。

青色申告なので、まず帳簿が要件になるが、「不動産所得+青色申告特別控除10万円」をgetすることになるが、それには「簡易な帳簿」を作っておくことが要件になる。やはり、事前に当該簡易な帳簿を作成して申告書とセットで納品しておきたい。

結論

以下の方針:

・再言だが、弥生会計を使わない以上、仕訳日記帳と総勘定元帳は不作成。

・賃料収入、各経費ごとに、エクセルファイル。

・引継ぎ案件の資料で、上述の事例を複数getしているので、万が一、税務署から当事務所の不動産所得のお客様の青色申告帳簿要件について指摘が(再言であるが、万が一)あれば、当該事例を引いて対処する。

・税理士として申告代行業務をしていて、「仕訳日記帳と総勘定元帳を作らないとは、言語道断!」という見解に対しては、「ここで省力化する分、他の部分で頭を使い、お客様満足度を上げる方針」と考える。

理由

指針はこれ:

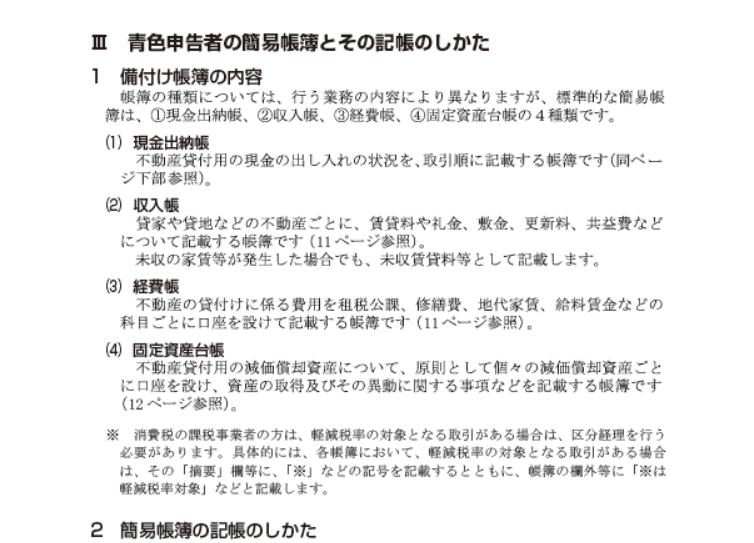

はじめてみませんか︖ 青 色 申 告

https://www.nta.go.jp/publication/pamph/shotoku/kichou01.pdf

帳簿の記帳のしかた − 不動産所得者用−

https://www.nta.go.jp/taxes/shiraberu/shinkoku/kojin_jigyo/kichou07.pdf

(以下、一部抜粋)

▼

以前、税理士ボランティアで地元の青色申告会の主催の説明会で講師をする際に事前に目を通した時には、

「この冊子は、『小規模の不動産所得の方を前提にしながら、冒頭で「~帳簿の種類については、行う業務の内容により異なりますが、~」とあり、正直、参考にならないなー。税務署も力が入っていなくて、白色申告の帳簿要件をパクった感じで収めている気がする。」なんて思ったが、今、再考すると、

・「小規模の不動産所得の方」と制限を付しても、例えばセットで事業所得がある人なども、想定しなければならない以上、どうしても以上のような表現にならざるを得ない。

・注意深く再読すると、「仕訳日記帳と総勘定元帳」という言葉はない。

補足

特記事項なし

■