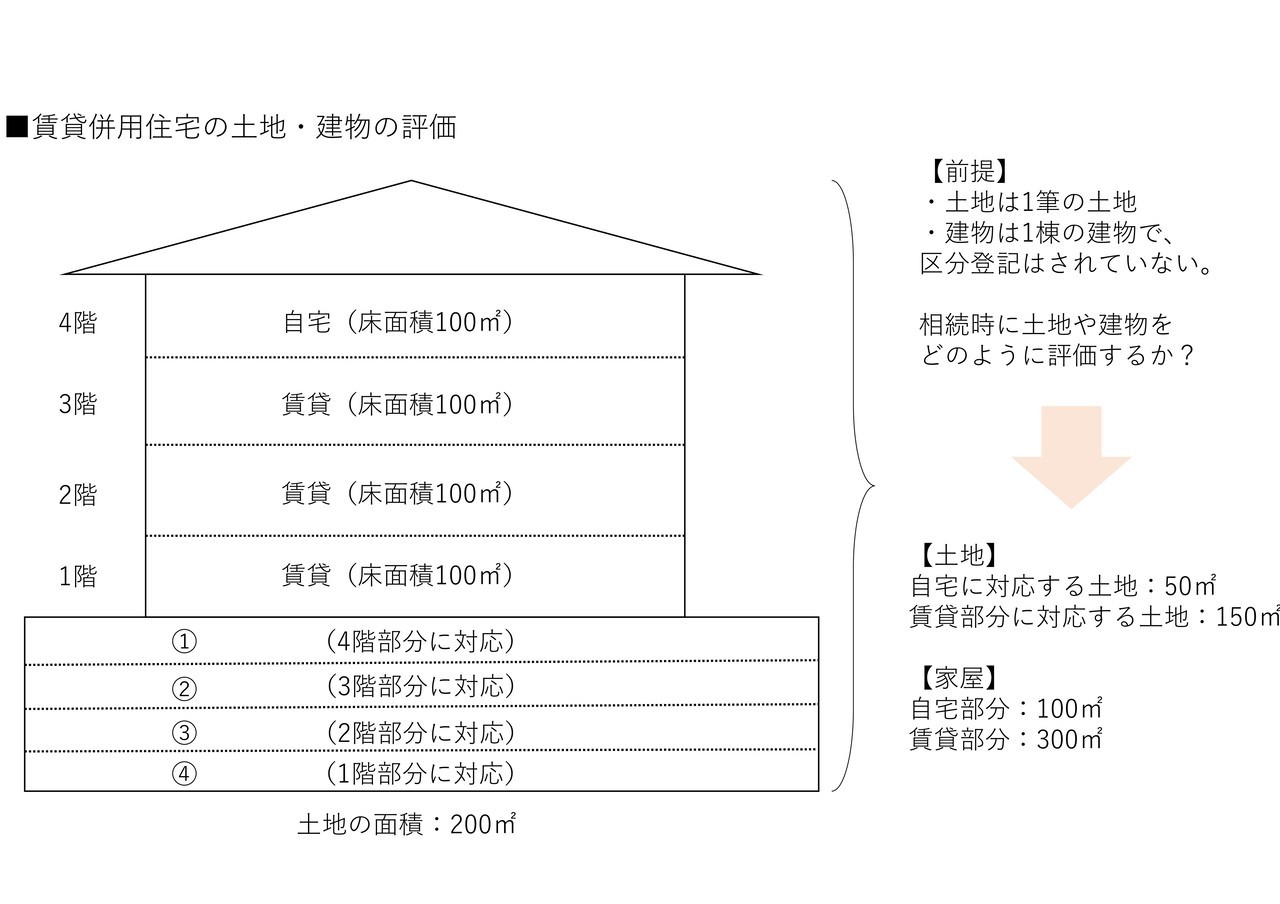

いわゆる賃貸併用住宅(=被相続人が所有するアパートの1室を自宅にする)は、相続税評価上は、土地も建物(=家屋)も各々、自宅と貸家建付地とに按分するって?

問題の所在

被相続人が所有するアパート(=貸家建付地)の1室を自宅にすることを「賃貸併用住宅」という(と知った)。

これを評価するには、

- あくまで全体を1つの貸家建付地と評価する(自室分の評価金額は、貸家建付地の未入居室と同じ扱い?)

- 自室分を自宅+それ以外を貸家建付地、の2つに分離把握する

のいずれか?

結論

自宅と貸家とでは、評価方法が異なるため、「2.自室分を自宅+それ以外を貸家建付地、の2つに分離把握する」の方!

理由

以下の記事で、「賃貸併用住宅」というキーワードが出てくる。これでググりなおすと、あらら、たくさんヒットする!

▼

すぐ下の記事では、土地及び建物を、自宅と貸家とに区分して評価する旨が明快に示されている:

賃貸併用住宅に関する相続税評価と小規模宅地等の特例(2021年2月9日)

https://www.m-iga03.jp/column-tax-inheritance41

(以下、一部抜粋)

一般的に賃貸併用住宅とは、同じ建物の中に自宅部分と賃貸として他者に貸している部分が混在している建物を指します。

(中略)

▼

上と同じタイプの記事:

Q82 賃貸併用住宅の土地・建物の相続税評価は? 賃貸併用住宅にすると固定資産税が安くなるのか?

▼

以下の記事の中の、「計算例①区分登記していない賃貸併用住宅 (自宅兼アパート) の場合」では、「不動産の登記について「区分登記していない」場合と「区分登記している」場合で小規模宅地等の特例の適用面積について影響があります。」旨まで詳細に解説している

(ただし、区分登記のケースはマンション等の場合であり、そうでない場合には区分登記無しが一般的であろう)

理由

特記事項なし

補足

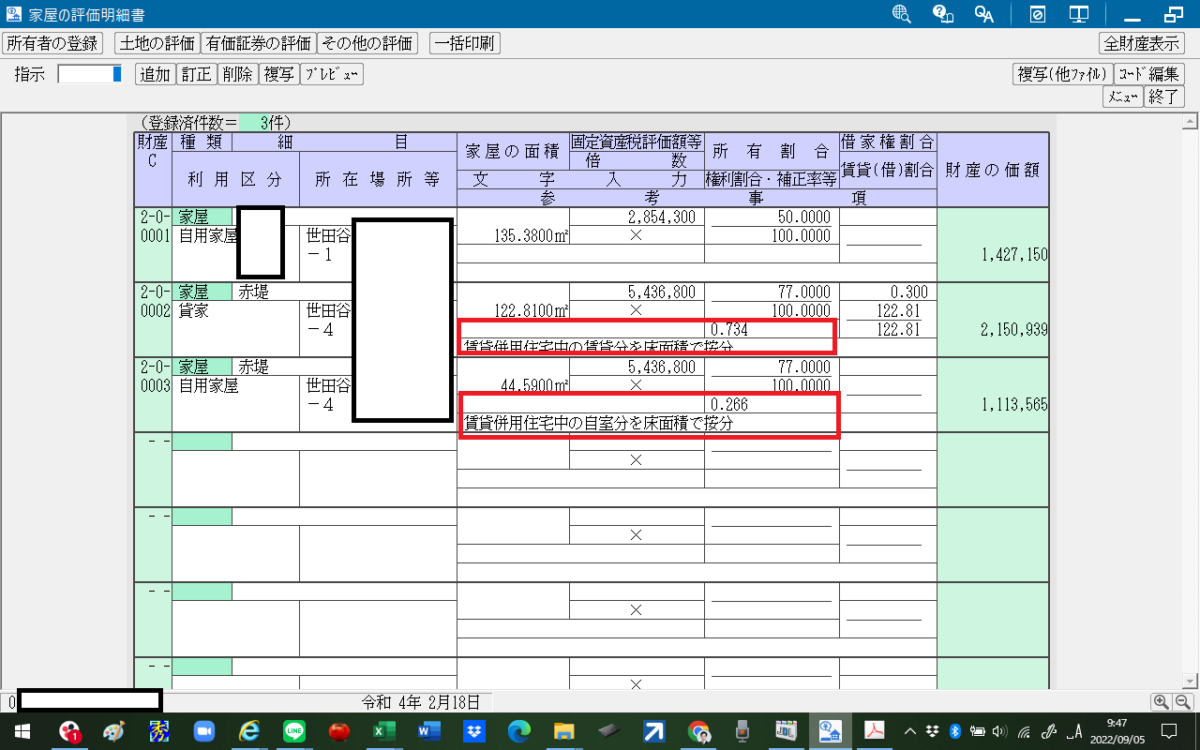

なお、JDL IBEXクラウド組曲Major の財産評価システムへの入力方法を迷ってしまうが、以下の画面の赤枠線の欄を便宜的に使えばよいと考える:

■