データエントリシステムの導入作業(初回検証分)の支出の会計処理は?

問題の所在

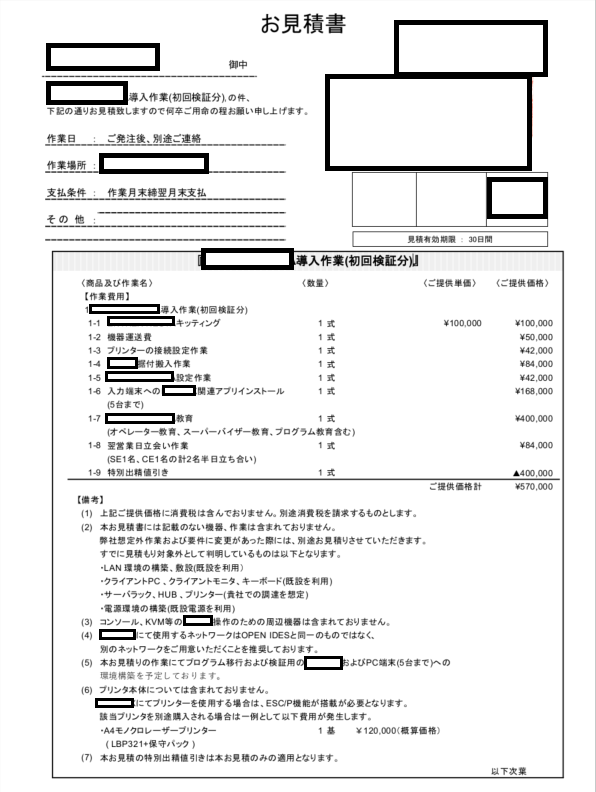

以下の事例:

・当社で使用してきたデータエントリーシステムを従来の製品Aから別の製品Bへ入れ替える。

・製品Bは、パッケージで、サーバーで使用する。

・製品Aは現時点で既に償却完了済で簿価ゼロ円なため、会計上及び税務上は製品Bは新規取得でOK。

・製品Bの支払構成は、①導入費用、②毎月の月額料金。ただし、①と②は見積り書は分かれている。

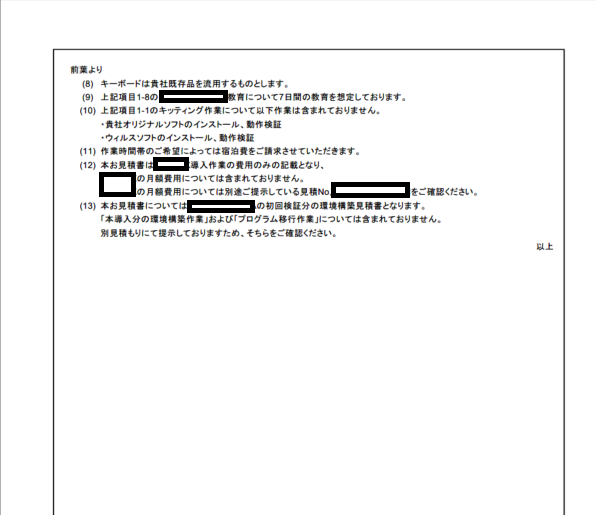

・先に②について、サービスとしてサーバー本体については1年間無償提供される。そのため、①導入費用の57万円(税抜き)のみまずは支払う。

・②毎月の月額料金、については、固定資産台帳上、製品Aリース資産計上であったので、製品Bについてもおそらく同様にリース資産計上になる可能性が高い。

↓

論点は以下の点について、会計上及び税務上の扱い:

結論

会計上及び税務上ともに、

・ソフトウェアa/cで 334,948円、定額法、月割償却、耐用年数5年。

・教育研修費a/cで 235,052円 全額費用処理。

理由

1.会計上

「研究開発費及びソフトウェアの会計処理に関する実務指針」によれば、自社利用のソフトウェアの導入費用は以下の3つに区分される:

1)購入ソフトウェアの設定等に係る費用→ソフトウェアの取得原価として処理

2)ソフトウェアを大幅に変更して自社仕様とするための費用→ソフトウェアの制作費と同様の処理

3)その他の導入費用(①データのコンバート費用、②トレーニングのための費用)→発生した事業年度の費用として処理

↓

事例の見積書では、

・上の2)に該当するものはない。

・上の3)に該当するのは 1-7、400,000円

・それ以外はすべて上の1)に該当。

ここで、出精値引き400,000円が、1-1から1-9のどれに対応するかが問題となる。

(たまたま?)1ー7に同額のためこれに直課なのかとも思案しつつも、明文がないため、無難に全体に係るものと考え、

・上の3)への対応分=▲400,000円×(970,000-400,000)/970,000

=235,051.54円 →▲235,052円

・上の1)への対応分=▲400,000円×(400,000)/970,000

=164,948.45円 →▲164,948円

∴

・上の3)の計=570,000円▲235,052円=334,948円 ソフトウェアa/c

・上の1)の計=400,000円▲164,948円=235,052円 教育研修費a/c

また上の3)について減価償却は、

(・第3者へのサービス提供に用いられる等のわけではなく)

(・5年を超える年数とするホとの合理的な根拠もないことから)

5年以内→5年の定額法でよいと考える。

2.税務上

1.資産計上

上の、「・当社で使用してきたデータエントリーシステムを従来の製品Aから製品Bへ入れ替える。」については、

将来の費用削減の確度は、少なくとも不可能ということはなく、基本的には確実と考えられる、

ため、会計上の扱いと同様に資産計上になる。

2.減価償却

自社利用のソフトウェアの減価償却は、

・法人税法施行令第48条の2第1項第4号で、定額法を原則的な償却方法としている、

・「減価償却資産の耐用年数等に関する省令」別表第三及び別表第六で、(①複写して販売するための原本、②開発研究用資産、以外の)その他のものは5年としている、

補足

なお、当社の固定資産台帳エクセルをchしたが、従来のものの取得時の導入費用は記載がなかった。

■